در نشست کمیسیون رقابت، خصوصی سازی و سلامت اداری مطرح شد

محیط مالی و دسترسی به منابع مالی در ایران رقابتپذیر نیست

نشست تخصصی کمیسیون رقابت، خصوصیسازی و سلامت اداری - عکس: زهرا رمضانی

صبح روز یکشنبه، کمیسیون رقابت، خصوصیسازی و سلامت اداری اتاق ایران نشست تخصصی برگزار کرد. در این نشست، اعضای کمیسیون «نقش بخش خصوصی در سلامت ادارای و مبارزه با فساد» و «محیط مالی و رقابتپذیری» را بررسی کردند. مهمانهای کمیسیون ملکرضا ملکپور از کمیته ایرانی اتاق بازرگانی بینالمللی و دکتر شاهین جوادی از مرکز پژوهشهای مجلس، وفایی یگانه، جنتیفرد و چاغروند بودند. در بخش اول نشست، یلدا راهدار، رئیس کمیسیون گزارشی کوتاه از فساد و سلامت اداری ارائه داد. بعد از آن ملکپور، دستیار دبیرکل کمیته ایرانی اتاق بازرگانی بینالمللی درباره «بسته سیاستی کمیته ایرانی اتاق بازرگانی بینالمللی» صحبت کرد.

ملکپور درباره مسئولیتهای شرکتی و مبارزه با فساد ((Corporate Responsibility and Anti Corruption میگوید: «مبارزه با هرگونه فعالیتهای تجاری غیرمتکی بر رقابت و مبارزه با فساد (Corruption) جزو مشخصه اشخاصی است که در ICC فعالیت میکنند ICC. نزدیک به یکصد سال است که به دنبال اقتصاد باز برمبنای رقابت عادلانه است و در سال 1977 قواعد و توصیههای خود را برای مبارزه با فساد منتشر کرده است.»

بسته سیاستی مورد نیاز برای مبارزه با فساد از طرف کمیته ایرانی اتاق بازرگانی بینالمللی بر مبنای مدارک و مستندات چهار سازمان بینالمللی زیر جمعآوری شده است:

-Transparency International (TI)

-United Nations Global Compact (UNGC)

-World Economic Forum Partnering Against Corruption Initiative (WEFPA)

-International Chamber of Commerce (ICC)

او میگوید: «بسیاری از شرکتهای معتبر دنیا تنها از طریق تشخیص مبارزه با فساد، توانستهاند زمینههای فعالیت خود را گستردهتر کرده و برای کارکنان خود انگیزه لازم فراهم آورند.»

بسته سیاستی کمیته ایرانی ICC و سرفصلهای آن

1- رسیدن به فهم مشترک؛ بدیهی است که هر طرح و نوشتهای ابتدا نیازمند تعاریف اصطلاحاتی است که در متن طرح از آن استفاده میشود. برای مبارزه با فساد این واژهنامه به طور کامل تهیهشده است.

2- فراهم کردن بستر قانونی مورد نیاز؛ به طور طبیعی برای اجرای یک طرح یا بسته سیاستی، احتیاج است که نقش همه بازیگران در قالب چارچوب حقوقی تعریف شود. برای تهیه لایحه یا مواد قانونی احتیاج به متنی است که بر مبنای تجارب بینالمللی و نشأت گرفته از کنوانسیونهای بینالمللی و منطقهای گردآوری شود. در حال حاضر کنوانسیون OECD و کنوانسیون UN در رابطه با مبارزه با فساد نقطه عطفی در بین انواع ابزارهای قانونی به حساب میآیند.

3- مبارزه با فساد، کاری فراملی است؛ در این قسمت مقررات بینالمللی حاکم بر رقابت در بخش خصوصی (Anti- Trust Law) حاکم است که طبعاً مورد نیاز شرکتهای تجاری برای فعالیتی فراملی میباشد.

4- ورود بخش خصوصی به صحنه مبارزه به فساد؛ فساد دو طرف دارد. یک طرف آن معمولاً بخش خصوصی است. اگر قرار باشد با فساد مبارزه شود، بخش خصوصی هم باید فعالانه وارد صحنه شود. در این راستا متون منتشر شده ICC تحت عنوان مسئولیتهای شرکتی و مبارزه با فساد، راهنمای مؤثر میباشد.

5- تغییر رویه دولت؛ فساد از نحوه تخصیص منابع دولت، نحوه قیمتگذاری کالا و خدمات و سیاستهای مالیاتی تبعیضآمیز نشأت گرفته است. بدین لحاظ است که باید بالاترین مقام اجرایی یک کشور بهعنوان حامی و مدافع طرح مبارزه با فساد تصمیمات کلان اتخاذ نموده و سیاستگذاری نماید.

6- به انجام کار کارشناسی احتیاج است؛ برای تهیه برنامه مبارزه با فساد، باید ارزیابی ریسک صورت پذیرد. این کار، فعالیتی کاملاً کارشناسی است و باید متکی بر پیشینهٔ تحقیقاتی-کاربردی باشد. ریسکهای هر بنگاه اقتصادی به طور اختصاصی مورد ارزیابی واقع میشود.

7- سیاستگذاری؛ مبارزه با فساد احتیاج دارد از جانب بالاترین رکن یک بنگاه اقتصادی (مانند هیئت مدیره) سیاستگذاری شود.

8- آموزش مستمر؛ مبارزه با فساد کاری یک مرحلهای نیست. فساد «موجودی» باهوش و زیرک است و زود تغییر روش میدهد. برای مقابله با آن باید در هر مرحله آموزش خاص آن مقطع داده شود.

9- ممیزی مستقل؛ تنها راه دریافت آخرین وضعیت یک بنگاه اقتصادی؛ افرادی که در اطراف مقامات یک شرکت مشغول کارند، معمولاً مانع آن میشوند که وضعیت واقعی شرکت به نمایش گذاشته شود. در این وضعیت، ممیزی شخص ثالث، برش واقعی شرکت در امر مبارزه با فساد را نشان خواهد داد.

10 بنگاههای کوچک SME چه کنند؛ برای مبارزه با فساد قانونگذار فرقی بین بنگاههای کوچک و بزرگ نگذاشته است. بنگاههای کوچک و متوسط هم باید خود را با الزامات طرح مبارزه با فساد تطبیق دهند. اگر کمبود منابع دارند از تجمعات صنفی خود در مرحله اول و از دولت در مرحله دوم میتوانند تقاضای کمک کنند.

11- باید فرهنگسازی بشود؛ در اینجا نقش NGO ها، مطبوعات، نشریات و رسانههای گروهی پررنگ میشود.

12- استفاده از کارکنان بنگاه در کشف فساد؛ با رعایت حقوق فردی و شخصی کارکنان، تجربه بینالمللی نشان داده است 25 درصد فساد حاکم در شرکتها با جلب همکاری کارکنان کشف شده است. البته مدیران ارشد باید در تحقیقات خود مواظب کینهجوییهای افراد از هم باشند.

13- نقش دولت، قوه قضائیه و قوه مقننه؛ نقشی بیبدیل است و اگر از طریق مرکز واحدی مدیریت نشود، قضاوت مردم سریعاً تغییر کرده و به دامنه بیاعتمادیها به حاکمیت افزوده خواهد شد. در بسیاری از جوامع با عملکرد فرا قوهای و با استفاده از مراکز تأثیرگذار در حرکت مردم (نظیر مراکز علمی، دانشگاهی، تحقیقاتی، مذهبی و اجتماعی) نهضت مبارزه با فساد به وجود آمده و توانسته است ظرف مدت زمان کوتاهی فساد را ریشهکن کند.

محیط مالی و رقابتپذیری در ایران

در بخش دوم نشست تخصصی، شاهین جوادی گزارشی درباره «محیط مالی و رقابتپذیری در ایران» ارائه داد. این گزارش، گزارش چهارم از سلسله گزارشهای الگوی ارتقاء رقابتپذیری در کشور است که بهمنظور تهیه یک بسته سیاستی در این خصوص تهیهشده است. به گفته جوادی، در طراحی بسته سیاستی برای ارتقاء رقابتپذیری در کشور باید به ساختار اقتصادی، اجتماعی و سیاسی کشور بهعنوان یک کشور صادرکننده نفت توجه کرد که از مهمترین ساختارها، محیط مالی است. محیط مالی مطلوب نقش بسیار قابلتوجهی بر ایجاد و رشد و توسعه کسبوکارها دارد و میتواند سطح رقابتپذیری کشور را بهطور مستقیم و غیرمستقیم ارتقاء دهد. محیط مالی شامل بازار پول و اعتبار و بازار سرمایه میشود. تأثیرگذاری منفی یا مثبت رانتهای نفتی بر محیط مالی بستگی به مدیریت رانتهای نفتی و سیاست مالی دولت دارد. در کشورهایی که بودجه دولت به رانتهای نفتی وابستگی بالایی نداشته و تحت تأثیر نوسانات قیمت جهانی نفت قرار ندارد از محیط مالی بهتری برخوردارند. میانگین نمره ایران در رکن توسعه مالی (3.15) و بخش کارایی بازار مالی (2.60) و بخش اعتماد و اطمینان به بازار مالی (3.71) و اجزای آنها در شاخص جهانی رقابتپذیری از میانگین نمره کشورهای جهان و حتی از میانگین نمره کشورهای درحالتوسعه صادرکننده نفت نیز کمتر است. در ایران برعکس اغلب کشورها، بازار پول و اعتبار نسبت به بازار سرمایه از شرایط نامناسبتری برخوردار است و این امر ناشی از سیاست مالی نادرست دولت در طی سالیان طولانی است.

جوادی یگانه درباره مؤلفههای محیط مالی میگوید: «کارآفرینان و مدیران کسبوکار بهمنظور ایجاد کسبوکار جدید یا توسعه کسبوکار موجود یا حتی تأمین نقدینگی برای کسبوکار موجود به منابع مالی نیاز دارند. سه تأمینکننده عمده منابع مالی برای بنگاهها عبارتاند از: شرکای تجاری، بانکها (بازار پول و اعتبار) و بازار (بازار سرمایه). محیط مالی، زیرمجموعهای از محیط کسبوکاراست که بنگاه با آن مواجه است اما بر آن کنترلی ندارد و شامل بازار پول و اعتبار و بازار سرمایه میشود.»

نگاهی به بازار پول و سرمایه

بازار پول و اعتبار، بازاری است که ابزارهای مالی اغلب با سررسید کوتاهمدت و میانمدت در آن مبادله میشود. گردش پول در این بازار سریع و درجه نقد شوندگی ابزارهای آن بالا و ریسک سوخت اصل سرمایه پایین است. عمدهترین نهادهای فعال در این بازار، خزانهداری و بانک مرکزی و سایر بانکها هستند. یک بازار پول کارا، بازاری است که ساختار رقابتی داشته باشد بهنحویکه عرضه و تقاضا برای پول در محیطی رقابتی صورت گیرد. همچنین کارایی بازار پول به عملکرد نهادهای فعال در آن بستگی دارد بهویژه نقش خزانهداری و بانک مرکزی بسیار مهم است.

بازار سرمایه مکمل بازار پول است و وظیفه آن تسهیل تشکیل سرمایه با جریان دادوستدهای میانمدت (بیش از یک سال) و بلندمدت ابزارهای مالی است. بسیاری از افراد و شرکتها، منابع مالی مازاد دارند و ترجیح میدهند بجای پسانداز در سیستم بانکی، آن را در بازار سرمایه، سرمایهگذاری کنند. این افراد معمولاً نسبت به پسانداز کنندگان در بازار پول از ریسکپذیری بالاتری برخوردارند و به دنبال بازدهیهای بالاتر هستند که به منابع مالی بلندمدت برای اجرای طرحهای سرمایهگذاری نیازمند هستند (مهری پرگو, 1394, ص. 263). بازار سرمایه کارآمد، بازاری است که در آن اطلاعات کافی درباره چگونگی سرمایهگذاری، خطرها و بازدهی وجود دارد. تحقق چنین شرایطی مستلزم برخورداری بازار از درجه شفافیت بالا است. در یک بازار کارآمد، اطلاعات بهراحتی و بهموقع قابلدسترس فعالان است و رانت اطلاعاتی وجود ندارد (مهری پرگو, 1394, ص. 264).

تأثیر رانتهای نفتی بر محیط مالی

ارتباط بین رانتهای نفتی و محیط مالی را میتوان در چارچوب دو نظریه اثر برونرانی[1] و نظریه سرکوب مالی[2] تبیین کرد. بر اساس نظریه اثر برونرانی، اگر بازار کالا و پول، هر دو در تعادل باشند، هرگونه افزایش مخارج دولت که همراه با افزایش حجم پول نباشد، موجب افزایش نرخ بهره میشود و درنتیجه، سرمایهگذاری بخش خصوصی، کاهش خواهد یافت (محمودزاده, صادقی, & صادقی, 1390). افزایش نرخ بهره به دلیل تغییراتی است که در بازار پول و سرمایه (محیط مالی) رخ میدهد. بنابراین محیط مالی ارتباط تنگاتنگی باسیاست مالی دولت (بودجه دولت) دارد.

همچنین مداخله دولتها در بازارهای مالی از طریق تعیین سقف نرخ سود سپردههای بانکی، نرخهای بالای ذخایر قانونی، دخالت در نحوه توزیع اعتبارات بانکی، وضع قوانین و مقررات محدودکننده حسابجاری و حساب سرمایه (کمیجانی & پوررستمی, 1387) به شرایط سرکوب مالی موسوم است. در این شرایط نرخ سود بانکی پایین نگهداشته میشود اما دسترسی به اعتبارات محدود و سخت است.

در کشورهای درحالتوسعه معمولاً وجود رانتهای نفتی بهویژه در دوران رونق نفتی سبب گسترش بخش دولتی و افزایش مخارج دولت میشود که این امر موجب افزایش کسری بودجه غیرنفتی میشود که به معنی سیاست مالی انبساطی و افزایش تقاضای دولت برای کالاها و خدمات است که بهنوبه خود به افزایش تقاضا برای پول و درنتیجه به افزایش نرخ بهره (با فرض آنکه بهصورت دستوری کنترل نشود) منجر میشود. همچنین بهموازات آن نرخهای بهره در سایر بازارها (شامل بازار غیررسمی) افزایش مییابد. بنابراین بازار پول و سرمایه (محیط مالی) تحت تأثیر سیاست مالی دولت قرار میگیرند که درنتیجه سرمایهگذاری بخش خصوصی کاهش مییابد.

اگر نرخ بهره بهصورت دستوری کنترل شود، محدودیتهای مقداری در دستور کار سیستم بانکی قرار میگیرد و دریافت تسهیلات از بانکها برای کسبوکارها سخت میشود. در این شرایط نیز نرخهای بهره در سایر بازارها (شامل بازار غیررسمی) افزایش مییابد. بنابراین بازار پول و سرمایه و بازار غیررسمی تحتالشعاع سیاست مالی دولت قرار میگیرد بهطوریکه تأمین مالی سرمایه از بازار غیررسمی با هزینه بالایی صورت میگیرد زیرا بازارها باهم ارتباط داشته و تغییرات در یک بازار، سایر بازارها را نیز تغییر میدهد، بهخصوص در بازارهای پول و سرمایه که تغییرات بهسرعت صورت میگیرد. در این شرایط سرکوب مالی بهمنظور فائق آمدن بر آثار منفی سیاست مالی انبساطی حاکم میشود که بر محیط مالی تأثیر منفی دارد.

همچنین در دوران رکود نفتی با کاهش رانتهای نفتی، دولتها مجبورند به تأمین مخارج گسترده خود ادامه دهند. در این شرایط، دولتها از طریق استقراض از بانک مرکزی یا فروش اوراق قرضه یا مشارکت یا به تعویق انداختن بازپرداخت بدهیهای خود به بانکها بر محیط مالی تأثیر منفی میگذارند.

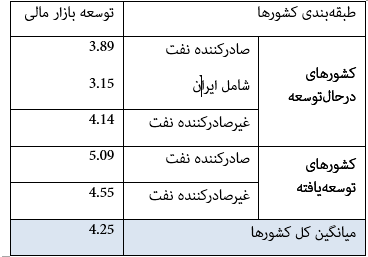

بنابراین کسبوکارها و کارآفرینان در کشورهای درحالتوسعه صادرکننده نفت با احتمال بیشتری با مشکل تأمین مالی سرمایه مواجه میشوند و محیط مالی معمولاً از شرایط مناسبی برای کسبوکار برخوردار نیست. همانطور که در جدول 1 مشاهده میشود در گروه کشورهای درحالتوسعه، میانگین نمره رکن توسعه بازار مالی در شاخص جهانی رقابتپذیری (در دوره 2010-2015) در کشورهای صادرکننده نفت (3.89) کمتر از کشورهای غیرصادرکننده نفت (4.14) است.

اما در گروه کشورهای توسعهیافته، وجود رانتهای نفتی و پسانداز آن در سیستم بانکی یا استفاده از آن برای بازپرداخت بدهیهای بانکی سبب بهبود وضعیت محیط مالی میشود. در کشورهای توسعهیافته صادرکننده نفت، مازاد بودجه غیرنفتی که در سیستم بانکی قرار میگیرد یا برای بازپرداخت بدهیهای دولت استفاده شود یا سبب جمعآوری اوراق قرضهای که قبلاً در بازار سرمایه و بدهی انتشار یافتهاند سبب کاهش نرخ بهره شده و بهبود محیط مالی را بدنبال دارد. همانطور که در جدول 1 مشاهده میشود در گروه کشورهای توسعهیافته، میانگین نمره رکن توسعه بازار مالی (در دوره 2010-2015) در کشورهای صادرکننده نفت (5.09) بیشتر از کشورهای غیرصادرکننده نفت (4.55) است.

درمجموع میتوان گفت تأثیرگذاری منفی یا مثبت رانتهای نفتی بر محیط مالی بستگی به مدیریت رانتهای نفتی و سیاست مالی دولت دارد. در کشورهایی که بودجه دولت به رانتهای نفتی وابستگی بالایی نداشته و تحت تأثیر نوسانات قیمت جهانی نفت قرار ندارد از محیط مالی بهتری برخوردارند.

جدول 1- میانگین نمره رکن توسعه بازار مالی در شاخص جهانی رقابتپذیری - دوره 2010-2015

مأخذ: سایت مجمع جهانی اقتصاد و محاسبات نویسنده.

تأثیر محیط مالی بر کارآفرینی و کسبوکار

محیط مالی توسعه شرکتهای جدید را به دو شکل تحت تأثیر قرار میدهد. اول، از طریق هزینه سرمایه که تصمیمات سرمایهگذاری را بهطورکلی تحت تأثیر قرار میدهد و دوم، از طریق تأمین مالی شرکتهای جدید یا ایدههای کسبوکار جدید (Cuervo, 2005). اکتساب منابع مالی برای محصولات جدید با مسئله عدم تقارن اطلاعات و نااطمینانی روبرو است. عدم تقارن اطلاعات به تمایل کارآفرین در حفظ برخی اطلاعات سری درباره بهرهبرداری از فرصت برمیگردد اما این امر امکان رفتار فرصتطلبانه علیه تأمینکنندگان سرمایه را ایجاد میکند. اطلاعات بهتر درباره پروژه میتواند به کارآفرین در بهبود شرایط رابطه مالی کمک کند (Shane & Cable, 2002). سرمایهگذاران با مشکلاتی در کنترل پروژه روبرو هستند و اطلاعات نامتقارن میتواند به انتخاب زیانبار آنها منجر شود زیرا سرمایهگذاران قادر نیستند ارزیابی درستی از پتانسیل فرصت کسبوکار یا تواناییهای کارآفرین به عملآورند. نااطمینانی از سختی ارزیابی جریان نقدی مورد انتظار پروژه ناشی میشود و ارزیابی توانایی کارآفرینی بدون تجربه قبلی سخت است و به مذاکره با کارآفرین نیاز دارد. درنهایت، تنها میتوان ریسک ارزیابیهای نادرست درباره توانایی کارآفرین را با درخواست وثیقه[3] جبران کرد که تنها درصورت وجود داراییهای قابل نقلوانتقال ممکن است. بنابراین، وجود شرکتهای سرمایه خطرپذیر[4] ضروری است.

شرکتهای سرمایه خطرپذیر بهرهبرداری از فرصتها را ممکن، ایجاد شرکتها را تسهیل، خرید شرکتها توسط مدیرانشان را پشتیبانی و به حل تضاد منافع دومین و سومین نسل در شرکتهای با مالکیت فامیلی کمک میکنند. سرمایه خطرپذیر به هماهنگی میان شرکتها که در یک خوشه فعالیت میکنند از طریق فراهم آوردن غیرمستقیم تواناییهای مدیریتی و پشتیبانی از استراتژیهای رشد کمک میکنند. پشتیبانی از سرمایه خطرپذیر یا بهطور رسمی (شرکتهای سرمایه خطرپذیر) یا غیررسمی (سرمایهگذاران یا فروشندگان کسبوکار)، تأمین مالی فرصتهای کارآفرینی را میسر میکند. دولت میتواند انگیزههای مالیاتی ارائه دهد که سبب کاهش مسائل مربوط به نااطمینانی از بهرهبرداری فرصتهای کارآفرینانه شود (Cuervo, 2005) اما از آن مهمتر تأثیری است که دولت میتواند از طریق سیاست مالی خود بر بازار پول و سرمایه و بازار غیررسمی داشته باشد.

بانکها و مؤسسات مالی و اعتباری یکی از مهمترین بخشهای اقتصادی به شمار میآیند که با هدایت و سازماندهی دریافتها و پرداختها، مبادلات تجاری و بازرگانی را تسهیل میکنند و موجب گسترش بازارها و رشد و شکوفایی اقتصادی میشوند (عیسیزاده & شاعری, 1390). اعتبار بانک[5] مانند مسیر سنگفرشی است که تولید روی آن حرکت میکند و بانکداران، اگر وظیفه خود بدانند، تسهیلات حملونقل را بهاندازهای فراهم میکنند که نیروهای بهرهوری جامعه در اشتغال کامل بکار گرفته شود (Malcolm, 2006, p. 346). بر اساس نظر شومپیتر، بانکهای کارآمد از طریق شناسایی و تأمین مالی کارآفرینانی که بهترین شانس را برای انجام تولید نوآورانه یا فرآیندهای تولید دارند، نوآوری فنی را گسترش میدهند (Schumpeter, 1934).

محیط مالی و شاخص رقابتپذیری جهانی

هر چه بازار مالی توسعهیافتهتر و کاراتر باشد و اعتماد و اطمینان به بازار مالی بیشتر باشد، محیط مالی از شرایط بهتری برخوردار است. در شاخص رقابتپذیری جهانی، رکن توسعه بازار مالی، هشتمین رکن از 12 رکن اصلی است که برای کشورهایی که در مرحله دوم رقابت و توسعه (تقویت کارایی) هستند اهمیت بالاتری دارد. این رکن دو بخش اصلی، کارایی بازار مالی و اعتماد اطمینان به بازار مالی دارد. همانطور که در جدول 2 مشاهده میشود در دوره زمانی 2010-2015، میانگین نمره ایران در رکن توسعه مالی (3.15) و بخش کارایی (2.60) و بخش اعتماد و اطمینان به بازار مالی (3.71) از میانگین نمره کشورهای جهان در این دوره کمتر است و حتی از میانگین نمره کشورهای درحالتوسعه صادرکننده نفت نیز کمتر است.

جدول 2- میانگین نمره رکن توسعه بازار مالی و کارایی و اطمینان به آن از شاخص رقابتپذیری جهانی- دوره 2010-2015

مأخذ: سایت مجمع جهانی اقتصاد و محاسبات نویسنده.

همانطور که در جدول 3 مشاهده میشود در دوره زمانی 2010-2015، میانگین نمره ایران در همه اجزای (5 جزء) مربوط به بخش کارایی بازار مالی در رکن توسعه بازار مالی از شاخص رقابتپذیری جهانی، شامل دسترسی به خدمات مالی (3.05)، توانایی از عهده برآمدن خدمات مالی (3.15)، تأمین مالی از طریق بازار سهام محلی (3.21)، سهولت دسترسی به وام (3.06) و دسترسی به سرمایه خطرپذیر (2.92) نسبت به میانگین جهان و حتی نسبت به میانگین کشورهای درحالتوسعه صادرکننده نفت شرایط نامناسبتری دارند.

در بین اجزای مربوط به بخش کارایی بازار مالی در رکن توسعه بازار مالی از شاخص رقابتپذیری جهانی، بهطور میانگین در همه کشورها، دو جزء سهولت دسترسی به وام (3.06) و دسترسی به سرمایه خطرپذیر (2.92) شرایط نامناسبتری دارند. در ایران نیز در بین اجزای کارایی بازار مالی، دو جزء نامبرده از شرایط نامناسبتری برخوردار هستند با این تفاوت که در میانگین جهان، دسترسی به سرمایهخطرپذیر میانگین نمره پایینتری دارد اما در ایران سهولت دسترسی به وام میانگین نمره پایینتری دارد و این امر میتواند به معنی آن باشد که برعکس اغلب کشورها، در ایران بازار پول و اعتبار نسبت به بازار سرمایه از شرایط نامناسبتری برخوردار است.

نکته قابلتوجه دیگر در جدول 3 آن است که در دو جزء سهولت دسترسی به وام و دسترسی به سرمایه خطرپذیر، فاصله میانگین نمره ایران از میانگین جهانی و میانگین کشورهای درحالتوسعه صادرکننده نفت بسیار بیشتر از فاصله در سایر اجزاء است و این امر وخامت شرایط تأمین مالی کسبوکار در ایران را نسبت به اغلب کشورهای جهان نشان میدهد.

جدول 3- میانگین نمره اجزاء بخش کارایی بازار مالی در رکن توسعه بازار مالی از شاخص رقابتپذیری جهانی- دوره 2010-2015

مأخذ: سایت مجمع جهانی اقتصاد و محاسبات نویسنده.

همانطور که در جدول 4 مشاهده میشود در دوره زمانی 2010-2015، میانگین نمره ایران در همه اجزای (3 جزء) مربوط به بخش اعتماد و اطمینان در رکن توسعه بازار مالی از شاخص رقابتپذیری جهانی، شامل عملکرد بانکها (4.20)، مقررات مبادلات اوراق بهادار (3.75)، شاخص حقوق قانونی (3.67) نسبت به میانگین جهان و حتی نسبت به میانگین کشورهای درحالتوسعه صادرکننده نفت شرایط نامناسبتری دارند.

جدول 4- میانگین نمره اجزاء بخش اعتماد و اطمینان در رکن توسعه بازار مالی از شاخص رقابتپذیری جهانی- دوره 2010-2015

مأخذ: سایت مجمع جهانی اقتصاد و محاسبات نویسنده.

یگانه در بخش نتیجهگیری هم میگوید: «بهمنظور طراحی الگویی برای ارتقای رقابتپذیری در کشور باید ساختار اقتصادی، اجتماعی و سیاسی کشورهای صادرکننده نفت مورد ملاحظه قرار گیرد که از مهمترین ساختارها، محیط مالی است. محیط مالی شامل بازار پول و سرمایه است که هر یک نقش مهمی را در تأمین مالی ایجاد و رشد و توسعه کسبوکار بر عهده دارند. محیط مالی مطلوب بهرهبرداری از فرصتهای کارآفرینی را افزایش میدهد.

در اغلب کشورهای درحالتوسعه صادرکننده نفت (شامل ایران) شرایط محیط مالی نسبت به سایر کشورها بدتر است که ناشی از سیاست مالی نادرست دولت در دوران رونق نفتی و سپس دوران رکود نفتی است، سیاستهایی که به اثر برونرانی و سرکوب مالی منتهی میشوند و محیط مالی نامناسبی را پیش روی کارآفرینان ایجاد و قدرت رقابتپذیری کشور را کاهش میدهند. در مقابل در کشورهای توسعهیافته صادرکننده نفت، سیاست مالی مناسب و مدیریت مطلوب رانتهای نفتی به بهبود محیط مالی و ارتقاء سطح رقابتپذیری کمک میکند.

در دو جزء سهولت دسترسی به وام و دسترسی به سرمایه خطرپذیر، فاصله زیاد میانگین نمره ایران از میانگین جهانی و میانگین کشورهای درحالتوسعه صادرکننده نفت، وخامت شرایط تأمین مالی کسبوکار در ایران را نسبت به اغلب کشورهای جهان نشان میدهد. همچنین در ایران برعکس اغلب کشورها، بازار پول و اعتبار نسبت به بازار سرمایه از شرایط نامناسبتری برخوردار است و این امر ناشی از سیاست مالی نادرست دولت در طی سالیان طولانی است.»

[1] Crowding Out Effect

[2] Financial Repression

[3]. Collateral

[4]. Venture Capital Firms

[5] Bank Credit