بهمنظور آشنایی هرچه بیشتر فعالین اقتصادی با مفاهیم اقتصادی و بهکارگیری صحیح این موارد در تحلیلهای اقتصادی محیط کسبوکار، ایده تهیه و ارائه بروشورهایی با عنوان «اقتصاد به زبان ساده» در معاونت اقتصادی اتاق ایران طرح گردید و توسط مرکز تحقیقات و بررسیهای اقتصادی به اجرا درآمد. شماره سی و یکم این بروشور به بحث «فرار مالیاتی» اختصاص یافته است.

درآمدهای مالیاتی یکی از مهمترین منابع درآمدی را در بیشتر کشورهای توسعهیافته تشکیل میدهند و نقش قابلتوجهی را در اعمال سیاستهای اقتصادی در این کشورها ایفا میکنند. این در حالی است که اغلب کشورهای درحالتوسعه وابسته به منابع طبیعی، دارای یک سیستم مالیاتی ناکارآمد هستند که قادر به تأمین منابع مالی دولت و تحقق اهداف مالیاتی آن نیست.

با توجه به اینکه معضل فرار مالیاتی، یکی از مهمترین دلایل ناکارآمدی سیستم مالیاتی و عدم تحقق درآمدهای مالیاتی است، از همین رو در این نسخه از بروشور به تعریف مالیات، انواع آن، کارکردهای مالیات، اصول و قواعد کلی مالیات و تعریف فرار مالیاتی پرداخته شده است. فرار مالیاتی در یک عبارت ساده به هر نوع فعالیت غیرقانونی توسط اشخاص و شرکتها، بهمنظور عدم پرداخت تمام یا قسمتی از مالیات، اطلاق میگردد. درآمدهای مالیاتی تنها از طریق فرار مالیاتی از دست دولت خارج نمیشوند، بلکه اجتناب مالیاتی نیز کانال دیگری است که در عدم تحقق درآمدهای دولت نقش دارد. لذا در نسخه پیشرو تمایز مفهومی میان فرار مالیاتی و اجتناب مالیاتی ارائه شده است.

در پیدایش فرار مالیاتی، تنها عوامل اقتصادی تأثیرگذار نیستند، بلکه عوامل اجتماعی، فرهنگی و سیاسی نیز دارای نقش کلیدی هستند که به مهمترین این عوامل در بروشور اشاره شده است. با توجه به اینکه فرار مالیاتی واقعیتی اجتنابناپذیر است که پیامدهای نامطلوبی را برای اقتصاد کشورها به همراه خواهد داشت، لذا در نسخه حاضر به پیامدهای این معضل نیز پرداخته شده است.

برای ارزیابی عملکرد نظام مالیاتی در هر کشور، سه شاخص: نسبت درآمدهای مالیاتی به تولید ناخالص داخلی، نسبت مالیات به هزینههای جاری دولت و نماگر پرداخت مالیات، وجود دارد که در بروشور به توضیح شاخصهای مذکور پرداخته شده و وضعیت نظام مالیاتی در ایران بر اساس شاخصهای مذکور موردبررسی قرار گرفته است.

مالیات در ایران همانند برخی از کشورهای درحالتوسعه نتوانسته نقش خود را در اقتصاد بهدرستی ایفا کند و این مسئله جدا از ناکارآمدی نظام مالیاتی، به وجود درآمدهای نفتی و نقش پررنگ آن در اقتصاد ایران بازمیگردد. درواقع وجود درآمدهای نفتی و وابستگی قابلتوجه بودجه دولت به این درآمدها سبب شده که در کشور ما، لزوم توجه جدی به مالیات و اثرات اقتصادی آن مورد غفلت قرار گیرد، نقش مالیات در بین درآمدهای دولت کمرنگ شود و مکانیسم کارآمدی برای جذب آن مدنظر قرار نگیرد.

با توجه به اینکه در حال حاضر اقتصاد ایران با معضل تحریمهای اعمال شده از سوی آمریکا دستبهگریبان است و نوسانات قیمت نفت در بازارهای جهانی منجر به ناپایداری درآمدهای دولت میشود و آسیبهای جدی را متوجه اقتصاد کشور میکند، از همین رو کاهش وابستگی به درآمدهای نفتی و تلاش در جهت تحقق درآمدهای مالیاتی، ضرورتی انکارناپذیر برای دستیابی به اهداف مهمی از قبیل افزایش رشد اقتصادی، برقراری ثبات اقتصادی، ارتقاء رقابتپذیری و بهبود محیط کسبوکار محسوب میشود. هرچند که تجربه کاهش درآمدهای نفتی و کسری بودجه مداوم دولت طی سال-های اخیر، اهمیت عدم وابستگی به درآمدهای نفتی ناپایدار و لزوم تکیهبر درآمدهای پایدار مالیاتی را بیشازپیش آشکار ساخته است، اما نگاهی به برخی از شاخصهای اختصاصی مالیات نشان میدهد که نظام مالیاتی کشور متناسب با ظرفیت بالقوه اقتصاد کشور توسعهنیافته و فاصله زیادی با جایگاه واقعی و مطلوب خود در تأمین مالی بودجه دولت و سایر اهداف مالیاتستانی دارد.

در برنامه پنجم توسعه مقرر شده بود که نسبت مالیات به تولید ناخالص داخلی بهطور متوسط در طول دوره برنامه، حداقل به 10 درصد برسد و بر اساس برنامه ششم توسعه نیز این نسبت به 11 درصد برسد. این در حالی است که این نسبت در طول برنامه پنجم توسعه بهطور متوسط حدود 5.9 درصد بوده و در سال 1395 و 9 ماهه 1396 نیز به ترتیب معادل 8 و 6.2 درصد گزارش شده است. این آمار بیانگر آن است که از ظرفیتهای مالی در کشور بهخوبی استفاده نشده است و تحقق هدف مورد انتظار در برنامه ششم دور از انتظار خواهد بود.

جدول (1): نسبت مالیات به تولید ناخالص داخلی در کشور طی سالهای (1396-1389) (درصد)

|

سال

|

1389

|

1390

|

1391

|

1392

|

1393

|

1394

|

1395

|

9 ماهه 1396

|

|

نسبت مالیات به تولید ناخالص داخلی*

|

5.7

|

5.6

|

5.4

|

5

|

6.3

|

7.1

|

8

|

6.2

|

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانهداری کل کشور

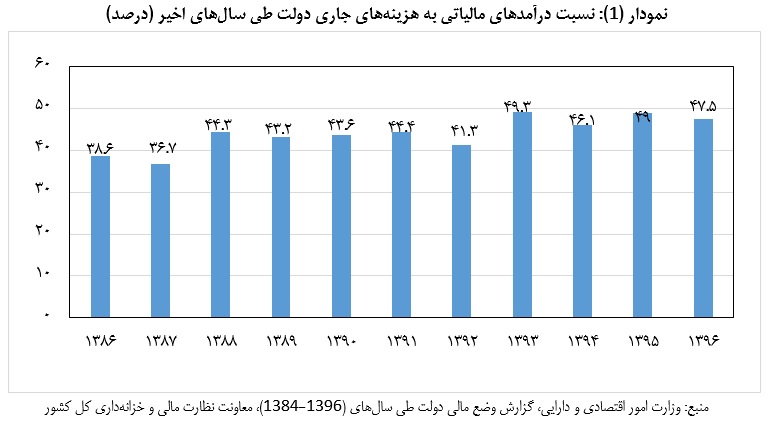

بررسی عملکرد شاخص نسبت مالیات به هزینههای جاری دولت طی دوره (1396-1386) نشان میدهد که نقش مالیات در تأمین هزینههای جاری دولت، نسبتاً ضعیف بوده و در بازه زمانی مذکور این نسبت همواره کمتر از 50 درصد بوده است. درواقع آمار موجود تأکیدی بر این امر است که بخش قابلتوجهی از هزینههای جاری دولت از محل درآمدهایی غیر از درآمدهای مالیاتی و عمدتاً از محل درآمدهای نفتی تأمین میگردد، درصورتیکه درآمدهای نفتی بهعنوان یک ثروت بین نسلی میبایست صرف امور توسعهای شود.

بررسی وضعیت ایران در نماگر پرداخت مالیات بانک جهانی نیز، تأکیدی بر عدم وجود نظام مالیاتی کارا در کشور است. بر اساس گزارش «انجام کسبوکار» بانک جهانی، ایران در نماگر پرداخت مالیات از 100 نمره (بهترین وضعیت)، 56.57 نمره کسب نموده و در بین 190 کشور موردبررسی، در جایگاه 150 قرار گرفته است.

درمجموع ارزیابی عملکرد شاخصهای نظام مالیاتی بهخوبی بیانگر آن است که در شرایط کنونی، مالیات در ایران، نقش بالقوه خود را در درآمدزایی برای دولت و تأمین هزینههای جاری ایفا نمیکند. هرچند که در سالهای اخیر شاهد بهبود در این زمینه بودهایم، اما همچنان با دستیابی به یک نظام مالیاتی کارآمد، فاصله قابلتوجهی داریم.

شایانذکر است که معضل فرار مالیاتی دارای نقش مهمی در نارسایی و عدم کارایی نظام مالیاتی و درنتیجه عدم تحقق درآمدهای مالیاتی است. ازاینرو تا زمانی که پدیده فرار مالیاتی موردبررسی و اصلاح قرار نگیرد، نمیتوان به گسترش درآمدهای مالیاتی و کاهش وابستگی بودجه به درآمدهای نفتی امیدوار بود. از همین رو در این نسخه از بروشور به آسیب-شناسی پدیده فرار مالیاتی در کشور پرداخته شده و پیشنهادهایی از قبیل سادهسازی و شفافیت قوانین، مقررات و فرآیندهای مالیاتی، گسترش فرهنگ مالیاتی در جامعه، افزایش شفافیت و پاسخگویی دولت، گسترش پایههای مالیاتی و نرخگذاری بر اساس وضعیت اقتصادی کشور، ایجاد بانک اطلاعاتی جامع و فراگیر اقتصادی، اجرای کامل طرح جامع مالیاتی، هدفمندسازی معافیتهای مالیاتی، بهرهگیری از ابزارهای نوین در اخذ مالیات، افزایش کارایی و اثربخشی مخارج دولت و اتخاذ سیاستهای مناسب برای مهار تورم و ایجاد اشتغال پایدار، بهمنظور ممانعت از فرار مالیاتی ارائه شده است.

درمجموع میتوان گفت که هماکنون جایگزین کردن درآمدهای مالیاتی بهجای درآمدهای نفتی و برنامهریزی دقیق برای ایجاد درآمدهای مالیاتی پایدار، ضرورتی انکارناپذیر برای کشور محسوب میشود که تحقق این امر نهتنها در گرو ایجاد زیرساختها و بهبود سیستم مالیاتی کشور است، بلکه مستلزم بستن تمام راههای فرار مالیاتی در اقتصاد ایران است.

متن کامل سی و یکمین شماره برشور «اقتصاد به زبان ساده» در این لینک قابلدسترسی است.