وضعیت شاخص در سال 1397

صنعت بیمه جمهوری اسلامی ایران در سال 1397 با اتفاق خارقالعاده مواجه نشد و هرچند نسبت به سالهای قبل از وضعیت مطلوبی برخوردار بود اما بازهم نتوانست هدفگذاریهای انجام شده در برنامههای بالادستی کشور برای افزایش ضریب نفوذ بیمه را محقق کند.

خروج آمریکا از برجام و بازگشت تحریمهای اقتصادی بهخصوص تحریمهای مالی و بیمهای بینالمللی از رویدادهای بااهمیت در سال 1397 بود که برخی از قراردادهای خارجی بیمه گران را با چالش و ابهام دچار کرد و بیمه مرکزی و شرکتهای بیمه را واداشت نسبت به توزیع مناسب ریسک در داخل کشور اقدام کنند. در این وضعیت عملاً امکان انتقال ریسک از داخل به خارج تا حد زیادی متوقف شد در نتیجه ریسکهای بیمهای کشور باید در داخل کشور پوشش داده میشد که برای تحقق آن باید با استفاده از ظرفیتهای داخلی، کمیتههای تحریم در شرکتهای بیمه ایجاد میشد که البته در سال 1397 این اقدام بهصورت گستردهای انجام نشد.

از سوی دیگر در سال 1397 جهش نرخ ارز نیز بهصورت مستقیم و غیرمستقیم، عملکرد شرکتهای بیمه را تحت تأثیر قرار داد که در گام نخست، با اقدام شرکتهای بیمه برای بهروزرسانی حقبیمه بیمهگذاران در رشتههایی نظیر بیمه بدنه اتومبیل خنثی شد اما بههرحال یکی از تبعات افزایش نرخ ارز، بالا رفتن نوسانات قیمتی در بازار است که برای خنثیسازی آن، شرکتهای بیمهای باید پیشبینی درستی از وضعیت آینده قیمتی بازارها داشته باشند تا متحمل ریسکهای اضافی و غافلگیرکننده نشوند.

در این میان، یکی از مهمترین تحولات امیدوارکننده صنعت بیمه جمهوری اسلامی ایران در سال 1397 که میتوان آن را ترسیم نقشه راه فعالان این صنعت در عصر جدید دانست، افزایش تعامل بیمه گیران از طریق استارتاپهای جدید بیمهای بود که علاوه بر تسهیل فروش و تمدید بیمهنامهها، شرایط را برای معرفی محصولات بیمه به جامعه و ترغیب آنها به استفاده از پوششهای بیمهای فراهم کرد. این حرکت میتواند نشانه متحولشدن خدمترسانی در صنعت بیمه کشور باید که از یکسو تغییرات مطلوبی در حوزه ارائه خدمات بیمهای را میسر میکند و از دیگر سو به رقابتی شدن، چابکسازی و کاهش هزینه شرکتهای بیمهگذار کمک خواهد کرد.

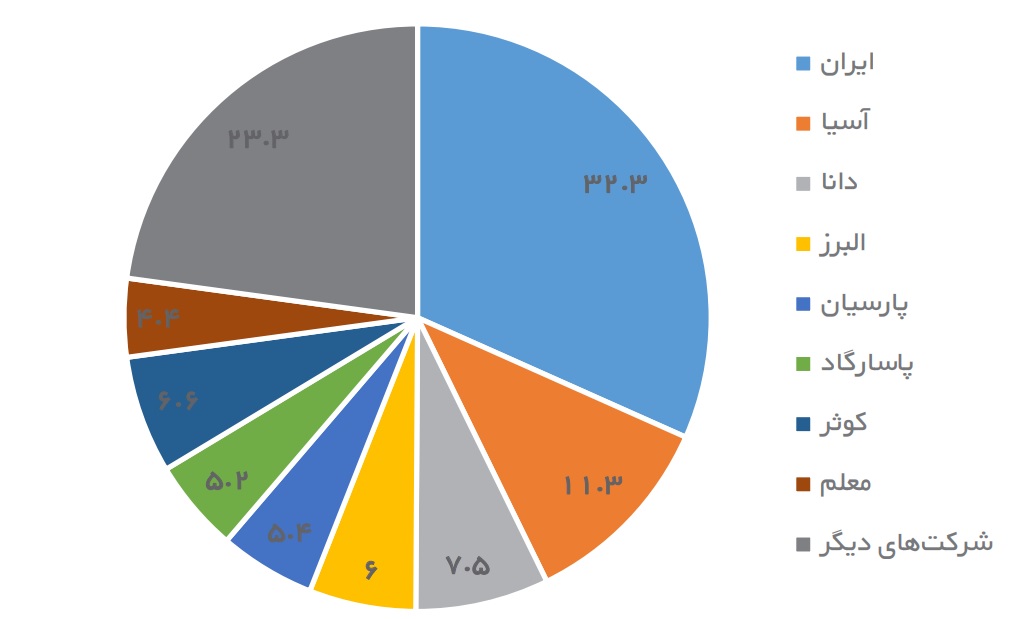

مرور آمارهای منتشر شده از عملکرد شرکتهای بیمه در 6 ماهه 1397 نشان میدهد، در این دوره زمانی حجم حقبیمههای تولیدی صنعت با ۲۵.۴ درصد افزایش نسبت به مدت مشابه سال قبل به حدود 18 هزار و 330 میلیارد تومان رسیده است. در این بازه زمانی شرکتهای بیمه حدود 10 هزار و 870 میلیارد تومان نیز خسارت به بیمهگذاران پرداخت کردهاند که نسبت به مدت مشابه سال قبل ۲۳.۲ درصد رشد کرده است. درمجموع در این دوره 6 ماهه نسبت خسارت پرداختی به حقبیمه دریافتی در صنعت بیمه ۵۹.۳ درصد بود و در مقایسه با مدت مشابه سال قبل ۱.۱ واحد کاهش نشان داد.

خسارتی که صنعت بیمه در 10سال گذشته پرداخت کرده است-هزار میلیارد ریال

چشمانداز شاخص در سال 1398

صنعت بیمه و نیاز به چتر حمایتی بزرگتر

رضا کربلائی، روزنامهنگار

صنعت بیمه ایران در سال آینده سال دشواری را دستکم نسبت به سالهای پس از برجام تجربه خواهد کرد و شرکتهای بیمهگر برای در اختیار گرفتن سهم بیشتر از بازار، البته با چالشهای پرشماری مواجه میشود و در این شرایط انتظار رشد ضریب نفوذ بیمه به میزان 7 درصد در طول اجرای برنامه ششم توسعه بلندپروازانه و دور از انتظار خواهد بود. در این مسیر البته چرخش سهم بازار بیمه از شرکتهای بیمهای دارای ماهیت دولتی و شبهدولتی به سمت شرکتهای بیمهای خصوصی از یکسو و تغییر در سبد بیمهای به سمت بیمههای زندگی از سوی دیگر میتواند نقطه عطفی محسوب شود؛ اما دستکم به دلیل نرخ بالای تورم در ایران، انگیزه مردم برای خرید بیمههای عمر و زندگی تضعیف خواهد شد و شرکتهای بیمهگر برای ارائه خدمات بیمهای عمر و زندگی با چالش مواجه میشوند. در ارزیابی چشمانداز صنعت بیمه ایران در سال پیشرو چند نکته مهم باید مورد مداقه قرار گیرد:

برجام و صنعت بیمه: خروج آمریکا از توافق هستهای برجام باعث شده تا تمایل شرکتهای بیمهگر اتکایی بینالمللی برای همکاری و حضور در بازار بیمه اتکایی ایران افت محسوسی پیدا کند بهگونهای که کمتر کشور اروپایی و غربی حاضر به پذیرش ریسکهای بزرگ در حوزههای استراتژیک نظیر حملونقل، تجارت بینالملل و ریسکهای عرصههایی چون انرژی هستند و در این میان گزینه نهایی بیمه مرکزی، انتقال ریسکهای بزرگ به شرکتهای بیمهگر اتکایی خارجی عمدتاً در شرق آسیا خواهد بود بهویژه اینکه این شرکتها در حوزه بازار بینالمللی بیمه عمدتاً شرکتهای دارای زمینه فعالیت منطقهای و محدود بوده و کمترین فعالیت را در جهان دارند. از سوی دیگر بخش زیادی از ریسک بیمههای اتکایی به شرکتهای بیمه اتکایی داخلی یا توزیع ریسک بین شرکتهای بیمهگر کشور منتقل شده که البته ریسک بزرگی است و ضرورت ایجاب میکند تا نسبتهای کلیدی از جمله کفایت سرمایه و ظرفیت نگهداری ریسک این شرکتها بهگونهای مدیریت و صیانت شود که به هنگام بروز حوادث بزرگ بتوانند در برابر تعهدات خود پاسخگو باشند. افزون بر اینکه همچنان در رأس پیگیری مطالبات برجامی یکی از گزینههای مهم پیش روی مذاکرهکنندگان ایرانی میتواند استفاده از ظرفیتهای اتکایی بیمهگران اروپایی باشد.

ریسکهای بزرگ و کشوری بلاخیز: ایران کشور بلاخیزی است و از وقوع سیل و زلزله گرفته تا فرسودگی بسیاری از زیرساختهای کلیدی کشور همگی نشان آسیبپذیر بودن کشور در برابر حوادث پیشبینی شده و نشده دارد و به همین دلیل یکی از راههای افزایش ضریب نفوذ بیمه، اجرایی شدن قانون بیمه حوادث همگانی و پوشش ریسکهای ناشی از حوادث غیرمترقبه است. در این میان، اتکای بالای شرکتهای بیمهگر به بیمه شخص ثالث از یکسو و افزایش هزینههای درمانی از سوی دیگر، این شرکتها را با چالش بین هزینهها و درآمدها مواجه میسازد و عملاً سرمایهگذاری در صنعت بیمه را نسبت به سایر بازارها با بازده کمتری همراه کرده که تغییر در ترکیب داراییها و سبد سرمایهگذاری شرکتهای بیمهگر و همچنین آمادهسازی بسترهای قانونی و حقوقی برای صیانت از صنعت بیمه جهت برقراری چتر گسترده اقتصاد کشور در برابر ریسکها یکی ضرورت به شمار میرود.

رشد منفی و بازار کوچکشده: پیشبینی میشود اقتصاد ایران در سال آینده با رشد منفی مواجه شود که به معنای کوچکتر شدن کیک اقتصاد ایران و بهتبع آن کوچکتر شدن بازار بیمه است و بهطور طبیعی در شرایطی که اقتصاد به رکود توأم با تورم مواجه شود، بدیهی است که استفاده از خدمات بیمه بازرگانی از گزینههای دارای اولویت صاحبان کسبوکار خارج میشود و در عمل با افت سطح درآمد و قدرت خرید مردم، انتظار برای استفاده از خدمات بیمهای با چالش افت تقاضا مواجه خواهد شد. در این فرایند تحقق برنامهها برای افزایش ضریب نفوذ بیمه در کشور به سبب نرخ بالای تورم بهعنوان مانع بزرگ گسترش بیمههای زندگی و رشد منفی اقتصاد بهمثابه شاخص افت تقاضا برای بیمه دور از انتظار خواهد بود.

استارتاپها، بیمها و امیدها: رشد تکنولوژی و فناوریهای نوین مبتنی بر فعال شدن استارتاپها در صنعت بیمه باعث شده تا سطح دسترسی شهروندان به خدمات بیمهای افزایش یابد که البته این تغییر بنیادین و گریزناپذیر دستکم بر فعالان و بازیگران سنتی صنعت بیمه از جمله نمایندگان شرکتهای بیمهای یک خطر خواهد بود. امروزه استفاده از خدمات بیمهای آنلاین بر بستر استارتاپها در حالی رو به افزایش نهاده که از یکسو سهولت و سرعت دسترسی به خدمات بیمهای را به ارمغان آورده و از سوی دیگر اشتغال بالای نمایندگان شرکتهای بیمه را به چالش کشانده است. بهگونهای که انتظار میرود در آینده نزدیک بسیاری از نمایندگان بیمه خواسته یا خواسته تصمیم به پایان فعالیت خود بگیرند و عرصه رقابت را به بازیگران و نمایندگان آنلاین بسپارند. در این میان ضرورت دارد تا نهاد ناظر یعنی بیمه مرکزی به نوآوری روی آورده و بستر حقوقی و قوانین و مقررات ناظر بر فعالیت بازیگران جدید را بهروزرسانی کند.

ساختار مالی و افق آینده: دیری نخواهد پایید که با اجرایی شدن استانداردهای بینالمللی ناظر بر فعالیت در بازارهای مالی دامن صنعت بیمه ایران را هم خواهد گرفت و تردیدی وجود ندارد که بسیاری از شرکتهای بیمهگر با چالش نسبت داراییها و بدهیها در نتیجه اجرایی شدن این استانداردها مواجه خواهند شد و موجی از ناترازی در ترازنامه شرکتهای بیمهگر نمایان میشود. ماندن در این شرایط و حرکت به سمت جلو بدون داشتن یک استراتژی بلندمدت و قابلاتکا جهت بهبود نسبتهای مالی شرکتهای بیمهگر شدنی نیست و ازاینرو سال آینده سال پر چالشی برای این شرکتها در عرصه شفافیت و رقابت خواهد بود مگر اینکه نهاد ناظر بخواهد بخشی از این چالشها را با تأخیر در اجرای استانداردهای بینالمللی سرپوش بگذارد.

نتیجه اینکه صنعت بیمه کشور هم همانند سایر صنایع و بازارها در سال آینده سال سختی را تجربه خواهد کرد و عبور از این شرایط سخت نیازمند یک استراتژی مبتنی بر نگاه فراشرکتی است؛ استراتژی که بر بستر آن بتوان ریسکهای بزرگ را مدیریت، سبد داراییها را متنوعتر، ساختار مالی و مدیریت شرکتها را بهروزتر و مهمتر اینکه تمایل مردم به استفاده از خدمات بیمهای را تقویت کرد؛ سال آینده سالی است که به نظر صنعت بیمه خود به یک چتر بزرگتر حمایتی نیازمند است و مسئولیت دشواری را متوجه ارکان حاکمیتی خواهد کرد. غفلت از صنعت بیمه به معنای از دست رفتن نقطه اتکای اقتصاد کشور خواهد بود و تا دیر نشده باید فکری به حال این صنعت کرد.