این روزها بحث درباره اتخاذ تصمیمی مناسب در دوران بحرانی کرونا و دوره پس از آن بسیار است. از طرفی با توجه به شرایط تحریم و وضعیت نامناسب در صندوقهای کشور، پیشبینی میشد که سال ۹۹، سال سختی پیش روی اقتصاد ایران باشد. حال با آمدن این مهمان ناخوانده، کسری بودجه دولت، بیش از پیش خودنمایی میکند و اقتصاددانان و دولتمردان، راهکارهای مختلفی برای جبران این کسری ارائه دادهاند. در همین رابطه، هفته گذشته، دکتر عباس آخوندی، وزیر سابق راه و شهرسازی در دولت یازدهم، مهمان برنامه اکو ایران بود و ضمن تشریح وضعیت موجود، به بیان راهکارهای خود برای عبور از این شرایط پرداخت. در آن گفتوگو، دکتر آخوندی بر بازسازی ساختار همبستگی اجتماعی تاکید کرد و ورود دولت را امری واجب برای حفظ بازار دانست. همچنین به باور ایشان، راهکار مناسب برای برونرفت از این شرایط بغرنج، برداشت از صندوق توسعه ملی و انتشار اوراق مشارکت است. حال سعی شده است در مصاحبه مفصلی با ایشان، با نگاه به جزئیات بیشتری به این قضیه بپردازیم و با طرح سوالات متعددی، از زوایای مختلف به این طرح بنگریم.

شما برداشت از صندوق توسعه ملی و انتشار اوراق مشارکت با توجه به پشتوانه ۲۰ میلیارد دلاری را خیلی بهتر از استقراض از بانک مرکزی میدانید. به نظر شما در شرایط موجود با توجه به نرخ بازده بالای بورس، آیا بازار از اوراق مشارکت خزانه استقبال میکند، سود این اوراق باید چه میزان باشد تا بازار بپذیرد؟

پیشنهاد من، دریچه دیگری را باز میکند و از توسل به بانک مرکزی یا انتشار اوراق خزانه فراتر میرود و بر انتشار اوراق توسط صندوق توسعه ملی به اتکای داراییهایش تاکید میکند. به زبان فنی، این پیشنهاد ناظر بر انتشار ABS توسط صندوق توسعه به اتکای داراییهای ارزیاش است. هر چند صندوق توسعه در نهایت تعلق به خزانه دارد ولی، در هر صورت از حیث حقوقی دارای شخصیت مستقل است و بدهی آن بدهی خزانه محسوب نمیشود و منجر به افزایش خالص بدهیهای دولت نمیگردد. بنابراین، تاثیر فزاینده بر پایه پول ندارد. حال در ادامه میتوانیم به ابعاد نظری و آثار مالی این پیشنهاد بپردازیم.

اولین بحث این است که گاهی اوقات اقتصاد در وضعیت فوقالعاده قرار میگیرد. در این وضعیت، سوال اصلی این است که وظیفه دولت در مدیریت اقتصاد ملی با حفظ تعهد به اقتصاد بازار چیست؟ مشخصا اقتصاد ایران پیش از شیوع ویروس کرونا با اختلال کلی در زنجیره تامین، تجارت و توزیع مواجه بود. حال با شیوع این ویروس و ضرورت در خانهماندن و تعطیلی کسبوکارها دچار شوک سنگینی هم در طرف تقاضا و هم در طرف عرضه شدهاست. بنابراین، اقتصاد از یک سو با رشد منفی مواجه میشود و از سوی دیگر با توجه به کسری جدی بودجه دولت، بهناچار با پدیده افزایش نقدینگی و رشد پایه پولی روبهرو خواهد شد و تورم سنگینی در انتظار است. نکته دیگری که باید مورد توجه قرار گیرد، این است که شرایط تا چه مدت طول خواهد کشید. و به فرض آنکه به بهترین سیاستها مجهز شویم، آیا در یک دوره کوتاه کمتر از یکسال میتوانیم از این وضعیت خارج شویم؟ اخبار و شواهد از گوشهگوشه جهان و همچنین اخطار مقامهای سازمان بهداشت جهانی و وزارت بهداشت، درمان و آموزش پزشکی ایران حاکی از ماندگاری بیش از یکسال است. بنابراین، این پدیده را نمیتوان در چارچوب یک شوک کوتاه مدت ارزیابی کرد و بهسادگی از کنار آن گذشت. بلا فاصله سوال بعدی درباره آثار مانای بلندمدت این پدیده در نهاد اقتصاد ایران و جهان مطرح میشود. آیا این پدیده تغییراتی ماندگار در ساختار و نهادهای اقتصادی در سطح جهانی و ملی میگذارد یا تنها یک پدیده سطح در سطح رفتاری است که با گذشت وضعیت فوقالعاده و بازگشت به حالت عادی همهچیز به سرِ جای خودباز میگردد؟ اگر تغییرات مانا باشد، راهکارهای کوتاه مدت باید در چارچوب راهبرد تغییرات بنیادین طراحی شود و نیاز به درک عمیقتری از این پدیده تاریخی است.

بهنظر شما دیدگاه دولت به این مساله باید به چه شکل باشد، از آن جایی که مدت زمان پایان یافتن این ویروس نامعلوم است، راهکاری که شما مد نظر دارید به چه صورت است؟

مشخصا فرضیه من این است که این پدیده چندان کوتاه مدت نیست. شکل بازگشت اقتصاد جهانی بهصورت حرف وی انگلیسی(V) نیست. در بهترین حالت بهصورت U یا حتی W است. این پدیده همراه با تاثیرات ساختاری و نهادی مانا در اقتصاد جهان و اقتصادهای ملی است. بهطور مشخص، زنجیره تامین، اعم از زنجیره تامین مالی، فناوری و کالا در سطح جهان دچار تغییرات شگرف خواهد شد. به تبع آن نظم نوین تجاری و شبکهبندیهای جدید تجاری و مالی شکل خواهند گرفت. همه اینها بدون هزینه نخواهد بود. برآورد کسری تولید ناخالص جهان در سال ۲۰۲۰ توسط IMF، ۹ هزارمیلیارد دلار است. سوال مُقدر از منظر اقتصاد سیاسی این است که این هزینه چگونه بر ملتهای جهان سرشکن میشود؟ پرداختن به این پرسش در حوصله این گفتوگو نیست. تنها به این نکته میخواهم اشاره کنم که سهم برخی ملتها از این تغییرات فقر مضاعف است. در واقع آینده برخی اقتصادها میتواند فرم حرف L باشد و فروپاشی مداوم را تجربه کنند.

حال در چارچوب مطالب پیشگفته من میخواهم فرضیات راهکار پیشنهادی خودم را تبیین کنم. ۱-پدیده کوتاهمدت نیست. ۲- زنجیره تامین و تجارت در ایران پیش از این دچار آسیب شدهبود. بنابراین، ممکن است با چالشهای جدیتری روبهرو شویم. ۳- همزمانی شوکهای سقوط عرضه و تقاضا، ایجاد مانع بر سرِ ارتباط با زنجیره تامین، تداوم انتظار تورمی بالا و رشد منفی، کشور را در معرض خطر فقر فزاینده قرار میدهد. نمیتوان و نباید از کنار این امر بهسادگی گذشت. البته تاریخ ایران نیز همواره بیماریهای واگیردار چون وبا و طاعون را همراه با فقر و مهاجرت برای ما بازگو کردهاست. به منظور احتراز از افتادن در تله فقر ماندگار کشور نیاز به یک بسته با سه هدف مشخص دارد: ۱- حمایت از خانوار در کوتاه مدت، ۲- حفاظت از بنگاهها و جلوگیری از فروپاشی آنها و ۳- ترمیم و توسعه زنجیره تامین، اعم از تامین مالی، فناوری و کالا.

در برخی محافل بحث میشود که ورود دولت در قضیه کرونا، اثباتی بر عدم تعادل در بازار بود. دخالت دولت در این شرایط باید به چه شکل باشد؟ آیا میتوان گفت که با حداقل کردن دخالت دولت میتوان بر این قضیه فائق آمد؟

بر اثر کرونا در واقع ما با یک خطر بیکاری بسیار جدی مواجه هستیم که طبق آخرین بررسیهای آماری که مرکز پژوهشهای مجلس انجام داده است، دامنه آماری کسانی که فعلا شاغلند و شغلشان را از دست خواهند داد بین ۳ تا ۶ میلیون نفر خواهد بود. بنابراین، کشور با بیکاری گستردهای روبهرو خواهد بود. دومین بحثی که هست در واقع فروپاشی بنگاهها است. به میزانی که بنگاهها دچار فروپاشی شوند، سازمان تولید کالا و خدمات لطمه خواهد خورد و کشور در یک رکود تورمی شدید درگیر خواهد شد. نتیجه این دو، بیثباتی در سیستم مالی است. از آن سو، روند فزاینده نقدینگی سازوکار خودش را در بازار دارد و تورم فزاینده را در پی خواهد داشت. بنابراین، کشور با یک مخاطره جدی مواجه است. برای رویارویی با این وضعیت و ایجاد ثبات در بازار دولت باید استراتژی روشنی داشته باشد. برای وضع استراتژی قاعدتا دولت باید اهداف خود را روشن کند. متوقف کردن تشدید چرخه فقر قاعدتا باید اولین هدف باشد. افزون بر ویژگی مذموم ذاتی فقر، به گمان من توسعه فقر را به دلیل امکان تشدید چرخه ناامنی ملی باید جدی گرفت. فقر در منطقه ما منجر به عدم تعادلهای منطقهای و بیثباتی خواهد شد. با توجه به وضعیت نسبتا مساعد ترکیه و توسعه مادی کشورهای جنوب خلیج فارس، توسعه فقر در ایران و سایر کشورها میتواند امنیت منطقه را بر هم ریزد. نکته بعدی عدمتعادلهایی است که این پدیده در درون ایران موجب میشود؛ به این مساله نیز باید توجه کرد. از این رو برترین هدفِ در ذیل توقف چرخه فقر، حفظ همبستگی اجتماعی است. اگر دولت ورود نکند و این حجم بیکاری ایجاد شود، با توجه به بیکاریهای قبلی و حوادثی که در ایران در ۹۶ و آبان ۹۸ رخ داد، همه اینها میتواند منجر به مخاطرات اجتماعی خیلی گسترده شود، بنابراین حفظ ثبات اجتماعی از نظر من آثار برون ریز مثبت در اقتصاد دارد (Positive Social Externalities) که از اهمیت بالایی برخوردار است.

ورود دولت برای خلق سرمایه اجتماعی با آثار برونریز مثبت نه تنها مخالفتی با اقتصاد بازار ندارد که عینا تبعیت از این رویکرد به منظور افزایش بهرهوری کل اقتصاد است. این امر هیچ دخلی به گرایش به سمت سوسیالیسم ندارد. هدف از ورود همبستگی اجتماعی است که ما دچار هراس (Panic) در بازار نشویم. اگر همبستگی اجتماعی به وجود نیاید جامعه دچار هراس و تنش میشود و تنش اقتصاد را در مینوردد. حالا این هدف اجتماعی را تبدیل به اهداف اقتصادی کنیم؛ از نظر من ما ۳ هدف اقتصادی داریم. اول: حفظ سطح اشتغال، دوم: مراقبت از بنگاه داری و سوم: ثبات سیستم مالی در کشور.

اگر بنگاهها فرو بپاشند سازمان تولید افزوده در اقتصاد ملی دچار بحران میشود. این حمایت از بنگاهداری و حفاظت از بنگاهها با حمایت از بنگاههای ناکارآمد به منظور امتناع از ورشکستگیشان کاملا متفاوت است. موضوع بحث در اینجا، مدیریت بحران است. من با ورشکستگی بنگاههای ناکارآمد هیچ مشکلی ندارم. ولی، در وضعیت فعلی، بنگاه به دلیل یک پدیده خارجی که خارج از کنترل و تدبیر اوست در حال انحلال است. بنابراین حفاظت از بنگاهها نیز آثار برونریز مثبت همانند حمایت از خانوار دارد. در وضعیت فعلی، اقتصاد نیاز به یک مداخله از سوی دولت دارد. دولت برای رسیدن به ۳ هدف پیشگفته باید منابعی داشته باشد تا بتواند کار را انجام دهد. در مورد منابع مختلفی بحث میشود، سادهترینِ آنها رفتن به سمت منابع بانک مرکزی است و در واقع با چاپ پول مساله را حل و فصل کنیم. کسانی که با اقتصاد سیاسی ایران آشنایی دارند میگویند، همه راههای مختلفی که پیشنهاد میشوند نهایتا منجر به برداشت از بانک مرکزی میشوند. که پُر بیراه هم نمیگویند. اما میدانیم که این کار آثار تورمی بسیار گستردهای خواهد داشت در نتیجه در آینده گرفتاری خیلی بیشتری را ایجاد خواهد کرد. منبع دوم رفتن به سمت فروش داراییهای دولت است.

بسیاری معتقدند این فروش داراییها منجر به خصوصیسازی واقعی نمیشود. به نظر شما آیا راهکار دولت برای عرضه دارایی خود درست است؟ بسته حمایتی دولت را چگونه ارزیابی میکنید؟

فروش داراییهای دولت قطعا سیاست درستی است البته اگر منجر به بهبود نظام بنگاهداری خصوصی در کشور شود و به انباشت سرمایه نزد نهادهای عمومی غیر دولتی منجر نشود. ولی در هر صورت باید دانست که ۱-ظرفیت این کار محدود است و نمیتوان تمام راهحل را به آن منحصر کرد، دوم این کار از حیث تقارن زمانی، لزوما، راهکار سریعی نیست که امکان پاسخگویی به نیاز فوری مداخله دولت را پاسخ دهد و ۳- یکبار مصرف است و قابل تکرار نیست. چون داراییها تمام میشوند. به هر روی، اقدام دولت مبنی فروش داراییهای دولت از مجرای ETFها. فارغ از نقدی که به ETFها و نحوه مدیریت آنها وجود دارد کار مثبتی است و یک گام به جلو محسوب میشود و باید از آن استقبال کرد. البته این اقدام با اجبار قانونی تمام نهادهای عمومی غیر دولتی مبنی بر فروش سهام مدیریتیشان در بازار و محدودسازی آنها به مدیریت سهام قابل تکمیل است که جای بحث آن اینجا نیست.

حال نیمنگاهی به بسته حمایتی دولت داشته باشیم. کلا برای بحث حمایت از خانوار ۵هزار میلیارد تومان پیشبینی شدهاست که با فرض حدود ۳ میلیون بیکار جدید تناسب ندارد. تنها هزینه یک ماه این ۳میلیون بیکار برابر با ۶هزار میلیارد تومان است. بحث واضح است. مداخله دولت باید با اندازه بحران متناسب و بهموقع باشد. توجه داشته باشیم که بیش از سه ماه از شیوع این بیماری در کشور میگذرد. وزیر بهداشت، درمان و آموزش پزشکی نیز اظهار کرد که هنوز ارقام منظور شده در این بسته در اختیار این وزارتخانه قرار نگرفته و طرح حفاظت از بنگاهها نیز تاکنون عملی نشدهاست.

واقعیت این است که اندازه بحران خیلی بزرگتر از این ۱۰۰هزار میلیارد تومان است و به همین خاطر من تصورم این است که حداقل برای گام اول یک چیزی معادل ۵درصد مقدار GDP دولت ورود پیدا کند. در دنیا هم اگر نگاه کنید مداخله دولتها بین ۱۰ تا ۲۰ درصد GDP آن کشورها است. مداخله دولت ایران- اگر آن رقم گفتهشده را از صندوق برداشته باشد؛ که نسبت به در دسترس بودن آن تردید کلی وجود دارد- یک میلیارد دلار است که میشود یکچهارصدم GDP یعنی اساسا هیچ تناسبی با اندازه بحران ندارد. معلوم نیست که آیا هدف از مداخله تامین کسری بودجه دولت است یا مدیریت بحران. چون با توجه به وقایعی که اتفاق افتادهاست برآورد کسری بودجه ۱۳۹۹ به ۱۸۰هزارمیلیارد تومان افزایش پیدا کردهاست. به گمان من تا دیر نشدهاست، دولت باید بودجه ۱۳۹۹ را کلا مورد تجدیدنظر قرار دهد و یک لایحه متمم بودجه به مجلس ارسال کند و مجلس را شریک تصمیمگیریهای خود کند.

بازگردیم به پیشنهاد ارائه شده، اساسا هدف از تشکیل حساب ذخیره ارزی و بعدها تشکیل صندوقهای توسعه ملی، ذخیره منابع حاصل از فروش نفت برای تعادلبخشی به اقتصاد در مواقعی بود که اقتصاد دچار تکانههای شدید میشود. از اینرو، بهطور مشخص باید دید که چگونه میتوان از این منابع با نظارت مجلس سود برد.

شما گفتید این ۲۰میلیارد دلار که برابر با ۵درصد GDP است، پشتوانه اوراق مشارکتی است که قرار است توزیع شود. اصلا چرا دولت برای انتشار اوراق باید از روش اوراق مشارکت به پشتوانه دارایی (ABS) استفاده کند؟

یک صحبت این است که دولت اساسا برای اینکه اوراق مشارکت منتشر کند نیاز به هیچ نوع پشتوانهای ندارد چون دولت خودش به اندازه کافی معتبر هست. در مورد این سوال، دو مساله وجود دارد، یکی اینکه با توجه به نرخ تورم که در ایران وجود دارد که الان بالای ۳۰درصد است و وضعیت بازار بورس که روزانه نرخ بازدهی آن افزایش پیدا میکند، سود اوراق ریالی باید چقدر باشد که بتواند با بازار رقابت کند؟ اگر دولت مستقیما اقدام به انتشار اوراق مشارکت کند و از سوی بازار مورد استقبال قرار نگیرد و نهایتا بانک مرکزی بانکها را با اعطای امتیازاتی مجبور به خرید کند یا آنکه خود بخرد، این همان اتفاقی است که در ابتدا گفتم، اقتصاددانان میگویند این ابتکارها نهایتا منجر به اضافهبرداشت از بانک مرکزی میشود. مآلا، مبالغ این اوراق تبدیل به بدهی دولت به بانک مرکزی و افزایش خالص بدهیهای دولت و افزایش پایه پولی میشود و بنابراین با استقراض مستقیم دولت از بانک مرکزی چندان تفاوتی ندارد، جز آنکه شکل و شمایل آن متفاوت است. اما اگر سود اوراق بالای نرخ تورم باشد ارقام غیر قابل کنترلی برای بودجههای سالهای بعد ایجاد میشود. از اینرو، یک راهکار این است که بهجای اینکه این کار بهطور مستقیم توسط خزانه انجام شود، از طریق یک بنگاه دولتی انجام گیرد. در واقع از جهت حقوقی این بدهی مستقیم دولت نباشد و بدهی غیرمستقیم دولت باشد. در واقع بدهی شرکت دولتی باشد، نه بدهی مستقیم دولت. در این حالت این بدهی جزو بدهی خالص دولت منظور نخواهد شد. البته در این حالت نیز در صورت تعهد سودهای بالا همین مخمصه برای شرکت بهوجود خواهد آمد. افزون بر این، شرکتها هرگز اعتبار دولت را ندارند و ریسک اوراق شرکتهای دولتی بسیار بالاست. بنابراین باید فکری برای پوشش ریسک هم کرد.

سوال دیگر این است که چرا این اوراق با یک سبد ارزی باید پوشش ریسک (Hedge) دادهشوند؟ آیا این امر باعث تعهدات ارزی در آینده برای دولت نمیشود؟

اگر دولت بخواهد از مجرای یک واسطه دولتی اوراقی را منتشر بکند بهنحوی که این اوراق برای این بازار جذابیت لازم را داشته و ریسکش پوشش داده شدهباشد، یک راهکار این است که با یک سبد ارزی بینالمللی معادلسازی شود. در این صورت این اوراق میتواند با بازار بورس هم رقابت کند و از قضا برای نهادهایی که تعهدات بلندمدت دارند، مثل صندوقهای بازنشستگی یا سازمان تامیناجتماعی خرید این اوراق برایشان بهتر از خرید سهام حتی با فرض مدیریت سهام است. بنابراین این اوراق میتوانند بخشی از سبد داراییهای آنها را شکل دهند. در واقع، سازمان تامیناجتماعی و سازمانهای بازنشستگی میتوانند سبد داراییهایشان را تغییر دهند یعنی سهام بنگاههایشان را بفروشند ولی، درآمدهای حاصل را صرف هزینه جاری یا خرید مجدد سهام نکنند و ما به ازای آنها از این اوراق بخرند. بحثی که پیرامون فروش سهام بنگاههای متعلق به شستا بود این بود که سود شستا به سبب افزایش کارآیی بنگاههایش نبود، بلکه به دلیل افزایش شاخص سهام در بازار بورس بود و این وضعیت همیشگی نیست. بنابراین، بسیاری از ناظران نسبت به بازدهی بنگاههای شستا تردید داشتند و دارند. اگر شستا انتفاعی بُرد، به دلیل افزایش قیمت داراییها در بورس بود. بنابراین اگر اوراقی منتشر شود که ریسک قدرت خریدشان با یک سبد ارز بینالمللی پوشش دادهشود، بهترین موقعیت برای سازمانهای بازنشستگی و تامیناجتماعی است که در سبد داراییهایشان تغییر بدهند و اصلاح ساختاری که همیشه بحثش بود که چرا این سازمانها بنگاهداری میکنند، صورت گیرد. این یک تغییر ساختار خوبی است که امکان وقوع پیدا میکند.

ایجاد ریسک ارزی یکی از نکات منفی استقراض به این شکل است. در حالحاضر ایران با کاهش ارزش ریال در برابر دلار مواجه است، این موضوع طبیعتا موجب افزایش بدهیهای دلاری کشور میشود. این موضوع نگرانکننده نیست؟ امکان دارد بدهی دلاری افزایش پیدا کند یا ارزش ریالی پایین بیاید و به پشتوانه اوراق لطمه بزند، نباید نگران این قضیه باشیم؟

صددرصد باید نگران این داستان باشیم. این ادامه سوال قبلی است که من به آن خواهم پرداخت. اگردرآمد بنگاهی ریالی باشد و بخواهد تعهد ارزی کند، این کار بسیار پرریسک است و هیچکس در این شرایط توصیه نمیکند. ولی در مورد صندوق توسعه ملی خوشبختانه اینگونه نیست. داراییها و درآمدهای این صندوق ارزی است. بنابراین مشمول ریسک تسعیر ارز قرار نمیگیرد. دولت باید از این مزیت صندوق حداکثر بهره را در چنین شرایطی ببرد. صندوق توسعه ملی بر اساس آخرین گزارشی که در مهر ۱۳۹۸ انتشار داد، ۱۱۸میلیارد دلار دارایی ارزی و ۶۵هزارمیلیارد تومان دارایی ریالی دارد. همینجا لازم است که این تذکر را بدهم که پیشنهاد من متکی بر صحت گزارشهای انتشاریافته از سوی صندوق است. بدین معنی که اگر این گزارش را یک حسابرس بینالمللی مورد بررسی قرار دهد این ارقام را تایید خواهد کرد و اگر موانع سیاسی و مشکلات عدم تصویب لایحههای مرتبط با FATF نبود، این صندوق میتوانست به پشتوانه این داراییها این اوراق را در بازارهای جهانی انتشار دهد. افزون بر این، این پیشنهاد باید جزئی از یک بسته سیاستی برای مقابله با آثار کرونا و مدیریت اقتصاد ملی پساکرونا باشد.

با توجه به توضیحهای پیشگفته، اگر صندوق معادل ۲۰میلیارد دلار را بر پایه دلار تعهد بکند ریسک بزرگی را متقبل نشدهاست. اساسا، صندوق توسعه ملی برای بازگشت تعادل به اقتصاد در مواقعی که دولت با کسری درآمدهای نفتی مواجه میشود تشکیل شدهاست. یعنی دقیقا در شرایط مشابه همین الان. بههرروی، صندوق توسعه ملی باید برای نجات اقتصاد یک ایدهای داشته باشد. بر اساس گزارشهای صندوق هرچند در حالحاضر ممکن است صندوق امکان چندان زیادی برای برداشت نقد از منابعش را نداشته باشد ولی بنا به گزارش انتشاریافته داراییهای صندوق نزد بانکهای بینالمللی و ایران واقعی است و مطالباتش از بابت تسهیلاتی که از طریق بانکهای عامل به بنگاهها دادهاست، واقعی است و به پشتوانه آنها امکان صدور اوراق مشارکت عام را دارد. براین اساس، اگر ارز مبنا یک سبد ارزی از ارزهای معتبر قرار گیرد، امکان صدور اوراق مشارکت بر اساس نرخهای رایج بینالمللی که این روزها بسیار نازل است، فراهم است. مهم این است که صندوق بهصورت ارزی سود این اوراق را در سررسید پرداخت کند. با فرض نرخ سود بین ۳ تا ۴درصد، برای انتشار معادل ۲۰میلیارد دلار اوراق مشارکت، سود سالانهای که صندوق باید پرداخت کند بین ۶۰۰ تا ۸۰۰میلیون دلار خواهد شد و این رقم برای صندوق قابل تحمل و امکانپذیر است و از نرخ تنزیل مطالباتش بیشتر نیست. البته این امر نیاز به مطالعات دقیق دارد که در صورت تایید کلیات این پیشنهاد در آینده صندوق باید محاسبات دقیق را انجام دهد.

در جهان تجربههای مختلفی در این ارتباط وجود دارد. مثلا انگلستان بعد از جنگ جهانی دوم اوراق کنسول منتشر کرد. این اوراق در واقع قرضه بسیار درازمدتی بود که هنوز هم هست اما دولت همواره سود آن اوراق را پرداخت کرده است. بنابراین اصلا دلیل ندارد که اوراق مشارکت کوتاهمدت انتشار یابد. وقتی دولت با ریال کار میکند به دلیل تورم بسیار بالا و وجود بازارهای سفتهبازی و رقیب چون دلار و سکه و بورس مجبور است که کوتاهمدت عمل کند. ولی اگر با دلار کار کند میتواند بلندمدت هم کار کند. بنابراین، صندوق میتواند تعهد سود را بکند و اوراق را در بلندمدت سررسید کند.

تجربه بسیار نزدیک دیگر، تجربه آمریکا در جریان بحران مالی ۲۰۰۸ است که عینا در بیانیه اخیر فدرالرزرو برای مبارزه با کرونا نیز از آن بهره خواهد برد. در جریان بحران ۲۰۰۸ به وزارت خزانهداری آمریکا اجازه داده شد تا یک ابزار مالی با هدف خاص (SPV) را به منظور تامین مالی و حمایت از بنگاهها تشکیل بدهد و با حمایت فدرالرزرو اقدام به انتشار اوراق قرضه به پشتوانه دارایی بکند. نام این تدبیر را تالف گذاشتند (Term Asset-Backed Securities Loan Facility (TALF. قانون به وزارت خزانهداری آمریکا اجازه داد تا از طریق این SPV تا ۱۰۰میلیارد دلار اوراق قرضه به پشتوانه دارایی انتشار دهد و به فدرالرزرو نیز اجازه داد تا ۱۰میلیارد دلار از این اوراق حمایت کند. در ۲۲ مارس سال جاری نیز فدرالرزرو طی بیانیهای که انتشار داد مجددا به اتکای قانون ۲۰۰۸ تصمیم به کاربست تدبیر تالف گرفتهاست. به نظر من یکی از دلایلی که تدبیرهایی چون تالف اتخاذ میشود اینکه بین شخصیت حقوقی بنگاه و دولت از منظر حقوقی و اثر مالی تمایز وجود دارد. انتشار اوراق توسط دولت جزئی از خالص بدهی دولت است و بر پایه پولی مینشیند، حال آنکه انتشار اوراق توسط یک بنگاه دولتی، بدهی بنگاه است و بر نقدینگی اثر نمیگذارد مگر آن بخش که توسط بانک مرکزی خریداری شود. در واقع ما نیز در ایران نیاز به چنین راهکارهایی داریم.

در مورد ورود صندوقهای توسعه به تعادلبخشی به اقتصاد نیز میتوانم مثال صندوق توسعه نروژ را بیاورم. حساب ذخیره ارزی و همچنین، صندوق توسعه ملی ایران از صندوق توسعه ملی نروژ کپی شدهاست. آنان با مدیریت درست صندوق، ارزش دارایی صندوقشان در حال حاضر چیزی حدود ۱۴۰۰ میلیارد دلار است. این موضوع بحث ما نیست. موضوع مورد بحث، استفاده آنان از صندوق برای تعادلبخشی به اقتصادشان است. در سال ۲۰۱۶ جهان با یک سقوط قیمت نفت مواجه شد. دقیقا کاری که دولت نروژ کرد این بود که رفت سراغ صندوق توسعه ملیاش و در ۲۰ ژانویه ۲۰۱۶ حدود ۸۰۰میلیون دلار برای هزینههای عمومی از صندوق توسعه ملی برداشت کرد برای اینکه بتواند به اقتصادش کمک کند. در بیانیهای که همان روز توسط وزارت دارایی نروژ در حضور نخستوزیر خواندهشد به همین موضوع اشاره شد. اساسا صندوق توسعه ملی برای همین هدف خلق شده است و برای هدف دیگری نیست. در وقت عادی میگویند باید این صندوق در جاهای مختلف سرمایهگذاری بکند تا زمانی که کشور دچار بحران شد به کمک اقتصاد بیاید. روز مبادا همین روز است.

سوال دیگر درخصوص تخصیص این اوراق است. بهنظر شما این اوراق چگونه بین جامعه و بنگاههای خرد و کسانی که قرار است از آن منتفع شوند قرار است تخصیص بیابد؟

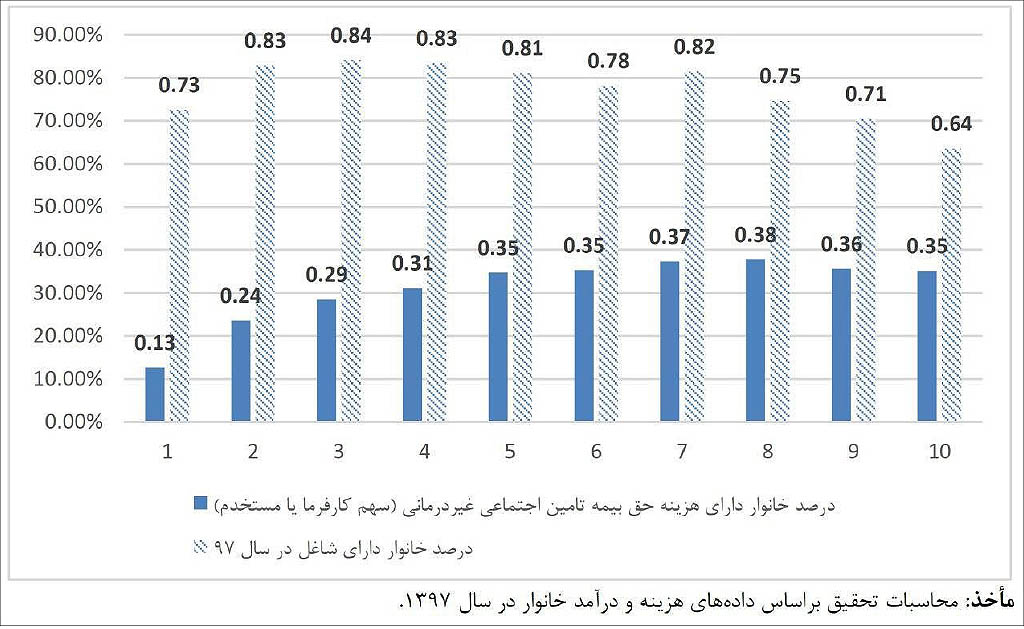

در حال حاضر که نیمه اردیبهشت است هنوز نه حمایت از خانوار بهطور مؤثر اجرا شده و نه سیاست حفاظت از بنگاه اجرایی شدهاست. در حالی که بیش از ۳ ماه از شیوع کرونا در کشور گذشته و بنگاهها در حال فروپاشیاند. صندوق بیمه بیکاری اعلام کرده تاکنون ۸۷۰هزار نفر برای دریافت بیمه بیکاری ثبتنام کردهاند. ما میدانیم که در ایران متاسفانه بسیاری از کارگران مشمول بیمه اجتماعی نیستند و اینها وقتی بیکار میشوند جزو آن ۸۷۰هزار نفر نیستند، لذا در واقع در وضعیت بسیار سختی قرار میگیرند. بنابراین ارقامی که بیان میشود ارقام قابلتوجهی نیست و نشان میدهد موضوع هنوز جدی گرفته نشدهاست و بیشتر یک نگاه حاشیهای به موضوع میشود که این نیز بگذرد. بهنظر میرسد دولت در عمل هنوز منتظر است که شاید مساله کوتاهمدت باشد و همهچیز به حالت عادی برگردد. ترتیبات اجرایی نیاز به اطلاعات جزئی دارد که در اختیار دولت است. به هر صورت وقتی IMF اعلام میکند رشد اقتصادی جهان در سال ۲۰۲۰ منفی ۳درصد و کاهش تولید جهان معادل ۹هزارمیلیارد دلار خواهد بود، یعنی اتفاقهای مهمی در حال وقوع است که باید آن را بفهمیم. این یعنی کاهش تقاضای کل که هم بر تقاضای نفت اثر میگذارد و هم بر سایرکالاها و موجب کاهش تجارت و از دستدادن بازارها میشود. بنابراین، برای حل مساله افزون بر تامین مالی باید یک بسته سیاستی بزرگتر همراه با جزئیات داشت. به هر روی، برای درک صعوبت پاسخگویی به مساله بیکاران با توجه به بیمه نبودن تعداد زیادی از شاغلان موجود به نمودار مندرج توجه کنید.