28ام دیماه 1401، عبدالناصر همتی، رئیس اسبق بانک مرکزی در توئیتی با اشاره به اضافه برداشت سنگین بانکها، نوشت: «آقای رئیسجمهور، آقای معاون اول، آقای رئیس بانک مرکزی: آیا در جریان حجم ریپو (تامین مالی بانکها با قبول اوراق نزد آنها) و بهویژه اضافه برداشت سنگین بانکها از بانک مرکزی هستید؟ آیا بر تاثیر آن بر روند رشد پایه پولی و یا چاپ پول واقف هستید؟ خوب است، خودتان رسیدگی و چارهجویی کنید.»

محمدرضا پورابراهیمی، رئیس کمیسیون اقتصادی مجلس میگوید: «در حال حاضر حدود ۳۶۰ هزار میلیارد تومان بدهی بانکها به بانک مرکزی است که نقش مهمی در افزایش پایه پولی و رشد نقدینگی و تورم دارد. نرخ رشد نقدینگی در کشور هر ساله متوسط ۳۲ درصد افزایش پیدا کرده و این زنگ خطری برای اقتصاد ایران است و استمرار آن در این مسیر میسر نخواهد بود.»

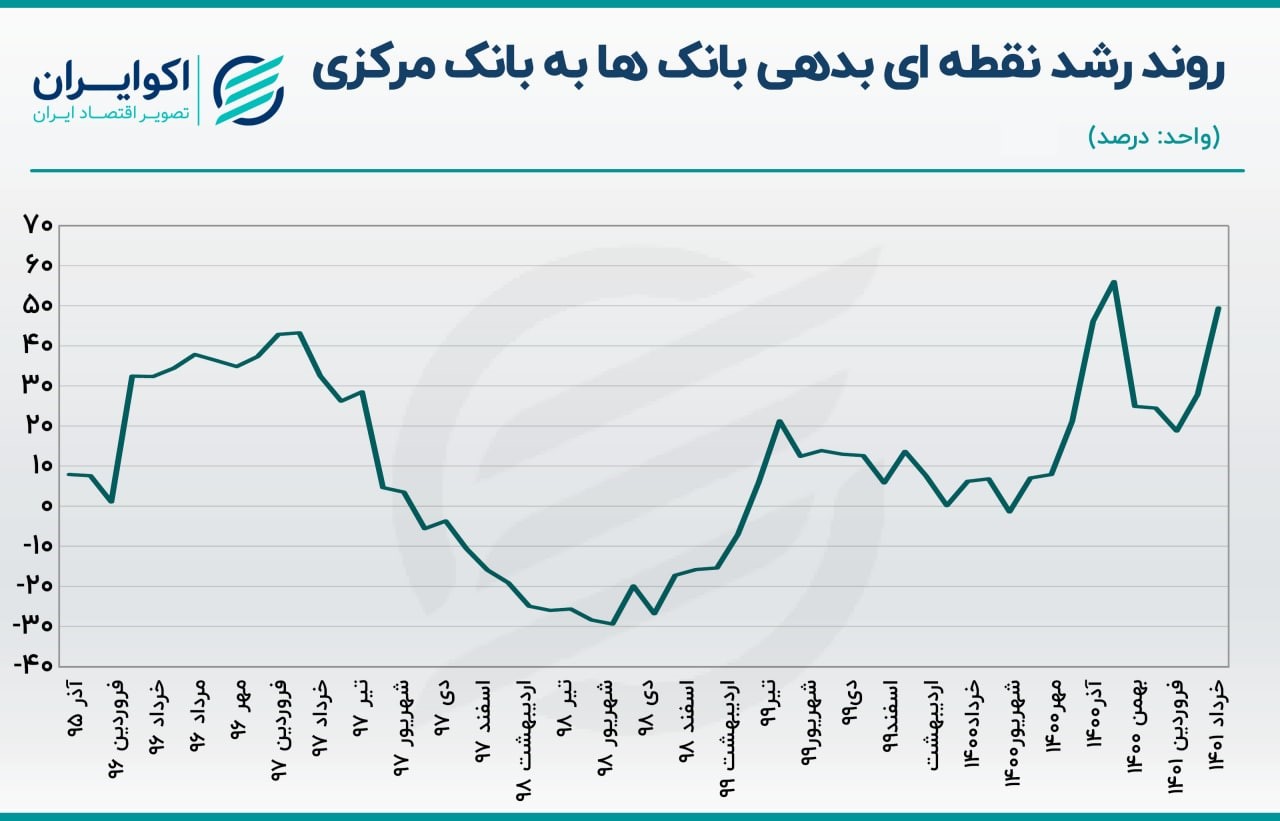

این مسئله صدای رئیس جدید بانک مرکزی را هم درآورده است: «بانکها یکسری مطالبات از دولت و یکسری بدهی به بانک مرکزی دارند، پیشنهاد ما که مطرح شده این است که بانکها باید کفایت سرمایهشان را افزایش دهند؛ لذا اگر این اتفاق رخ دهد ما هم میتوانیم مطالبات خودمان را از آنها کاهش دهیم.» طبق آمار بانک مرکزی از تحولات پولی و بانکی شهریورماه سال ۱۴۰۱، در اولین ماه تابستان امسال بدهی بانک ها به بانک مرکزی برابر با 176 هزار و 465 میلیارد تومان بوده که نسبت به پایان سال قبل 29 هزار و 930 میلیارد تومان بیشتر شده است. سال 1401 میتوانست فرصتی برای تحقق اصلاحات ساختار بانکی باشد و این یکی از شعارهای دولت سیزدهم بود. اما این مهم بار دیگر محقق نشد و شبکه بانکی متاثر از وضعیت اقتصادی کشور است. اقتصاد با غول تورم پنجه انداخته و همین وضعیت در وضعیت بانکها هم اثرگذار است. البته در سال گذشته با توجه به تورم شدیدی که ایجاد شد، داراییهای غیرپولی بانکها تحت تاثیر قرار گرفت و درآمد غیرعملیاتی آنها را بالا برد، اما این گرهی از گره بانکها باز نکرد.

در سال گذشته روند دستدرازی دولت به منابع بانکها ادامه داشت تا روند بدهکار بودن بانکها به بانک مرکزی متوقف نشود بلکه در سراشیبی هم قرار بگیرد. در حالی که بانک مرکزی باید مقتدرانه اجازه دستدرازی دولت به منابع بانکها را ندهد، اما روند افزایشی اضافه برداشت بانکها از بانک مرکزی طبق آمار خود این نهاد، نشان میدهد که بانکها از منظر منابع، شرایط چندان مطلوبی ندارند. در شرایطی که استقلال بانک مرکزی مورد تاکید است، در 30 مردادماه مجلس میخواست سرنوشت بانکداری ایران را تغییر دهد. طرحی که نتیجه اجرایی شدن آن نظام بانکداری ایران را به لبه پرتگاهی بزرگ میبرد و در صورت اجرایی شدن آخرین ضربه به استقلال بانکهاست.

عقبگرد در بانکداری

احمد حاتمییزد، مدیرعامل پیشین بانک صادرات میگوید: مشکلات ساختاری بانکها سبب شد تا «طرح بانکداری جمهوری اسلامی ایران» در جلسه علنی بیستوششم اردیبهشتماه ۱۴۰۰ مجلس در دستور کار قرار گیرد. مهمترین مسالهای که در اصلاح قانون بانکمرکزی باید به آن توجه کرد، مساله استقلال بانکمرکزی است. اما در طرح مذکور، استقلال بانکمرکزی نسبت به قانون قبلی ضعیفتر شده باشد و این اصلاح قانون، نوعی عقبگرد بوده و بیثمر است. طرح جدید اصلاح بانکداری ایران نسبت به قانون مصوب سال 1351، نوعی عقبگرد است.

او ادامه میدهد: در بررسی این بخش از طرح نهتنها اصلاحی انجام نشده، بلکه حتی بهنظر میرسد پیشنهاد جدید نسبت به قانون پولی و بانکی مصوب سال ۵۱ بدتر است. وظیفه بانک مرکزی حفظ ارزش پول ملی، کنترل تورم و در کنار آن نظارت بر بانکهاست تا به سپردههای مردم صدمهای وارد نشود.

حاتمییزد میگوید: گاهی حفظ ارزش پول ملی با سیاستهای اقتصادی دولتها در تناقض قرار میگیرد و اگر بانک مرکزی استقلال نداشته باشد، نمیتواند منافع ذینفعها را پایداری کند. وقتی دولت و مجلس دستورات تکلیفی درباره نیاز به نقدینگی برای ساخت پل، ساخت سد یا جادهسازی و غیره به بانکها اعلام میکنند، راهی جز چاپ پول از سوی بانک مرکزی باقی نمیماند. زمانی که دولت این دستورات را به بانک مرکزی میدهد استقلال بانک مرکزی هم سؤال میرود و چارهای جز اجرای این دستورات باقی نمیماند و در نتیجه این اقدام هم منجر به تورم بیشتر میشود و مردم را با مشکلات مواجه میکند و ارزش پول ملی را هم کاهش میدهد. اگر بانک مرکزی استقلال نداشته باشد و به نظر متخصصهای اقتصادی توجه نکند، باعث افزایش نرخ تورم در کشور خواهد شد. وضع موجود دقیقاً مصداق همین مسئله است که افزایش نقدینگی به تورم 40 درصد حتی 60 درصد منجر شود و هیچ کس درنهایت در این باره پاسخگو نباشد.

پیشبینی 1402؛ رکود ادامه دارد

اصلاح ساختار نظام بانکی، تا زمانی که ترازنامه بانکها معیوب است، محقق نخواهد شد. سال 1402 همچنان این از این قاعده مستثنا نیست. ناترازی موجود در بانکها احتمالاً اقتصاد را در سال جاری هم به سمت استقراض سوق خواهد داد. از سوی دیگر، در شرایطی که بانکها با کمبود منابع برای پرداخت وامهای مختلفی مثل ازدواج، ودیعه مسکن، خرید کالا و... مواجهاند، ابراهیم رئیسی، رئیس دولت سیزدهم دستور داد تا بانکها تسهیلاتدهی به مردم را تسهیل کنند. رشد تسهیلات تکلیفی از سوی دولت به بانکها این نهادها را نیازمندتر از گذشته کرده و موجب شده تا بدهی این بخش بالا برود. از سوی دیگر افت خالص بدهی دولتی نیز میتواند ناشی از رشد سپردهها و فروش بیشتر اوراق بدهی دولت باشد. این در حالی بود که در سال ۱۴۰1 بانکها به دلیل کمبود منابع اقدام به اضافه برداشت از بانک مرکزی میکردند تا امورات جاری خود را بگذرانند. در چنین شرایطی پر بیراه نیست اگر سال جاری را سال افزایش فشار بر شبکه بانکی کشور بنامیم و برای آینده این بنگاههای اقتصادی مؤثر در اقتصاد ایران، نگرانی داشته باشیم.