در دنیای امروز مالیات نقش بسیار مهمی در توانایی دولتها برای کمک به توسعه اجتماعی و اقتصادی جوامع ایفا میکند. دولتها برای اداره امور، سرمایهگذاری در زیرساختها، حمایت از اقشار مختلف جامعه بهویژه طبقات آسیبپذیر و ... اقدام به اخذ مالیات از اشخاص حقیقی و حقوقی میکنند.

در کشورهای توسعهیافته سهم قابلتوجهی از تولید ناخالص داخلی در اختیار دولت قرار میگیرد بهطوریکه در عصر حاضر کمتر کشور پیشرفتهای را میتوان دید که حداقل یکچهارم از تولید ناخالص داخلی آن در قالب انواع مالیات به دولت انتقال نیابد. درآمد مالیاتی دولتها بهطور کلی مالیات بر درآمد اشخاص، مالیات بر سود شرکتها، مالیات بر حقوق و دستمزد، مالیات بر دارایی، مالیات بر کالاها و خدمات و نیز سهم تأمین اجتماعی را شامل میشود. نمودارهایی که در ادامه میآیند، نسبت انواع مختلف مالیات به تولید ناخالص ملی را برای هفت کشور پیشرفته جهان (موسوم به G-7 یا گروه هفت) نشان میدهند.

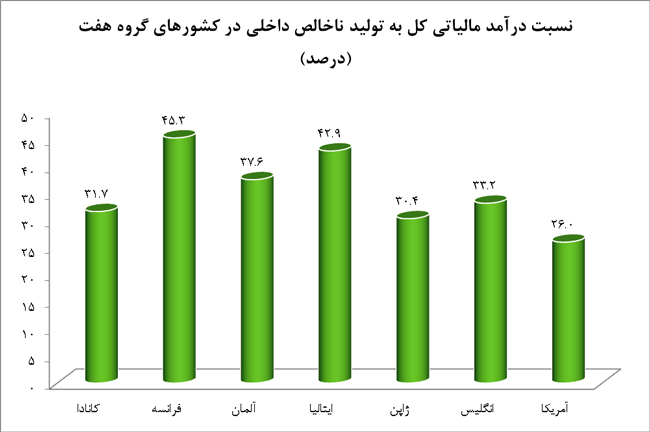

درآمد مالیاتی کل عبارت است از کلیه درآمدهای حاصل از مالیات بر درآمد اشخاص، مالیات بر سود شرکتها، حق بیمه دریافت شده بابت تأمین اجتماعی (سهم تأمین اجتماعی)، مالیات بر حقوق و دستمزد، مالیات بر کالاها و خدمات، مالیات بر دارایی و سایر انواع مالیات که ممکن است در برخی کشورها رایج باشد. نسبت درآمدهای مالیاتی دولت به تولید ناخالص داخلی نشان میدهد که دولت چه بخشی از تولید کشور را در قالب مالیات جمعآوری نموده و در راستای اهداف خود (تأمین مخارج عمومی، تأمین اجتماعی، بازتوزیع درآمد و ...) مورد استفاده قرار میدهد. درآمد مالیاتی کل درواقع مجموع مالیاتهای اخذشده از سوی کلیه سطوح دولت (مرکزی، ایالتی یا استانی، محلی) را در بر میگیرد. در اغلب کشورهای منطقه یورو، نسبت درآمد مالیاتی دولت به تولید ناخالص داخلی رقمی قابلتوجه است؛ در بین کشورهای گروه هفت نیز سه کشور فرانسه، ایتالیا و آلمان بالاترین نسبت درآمد مالیاتی به تولید ناخالص داخلی را دارا هستند.

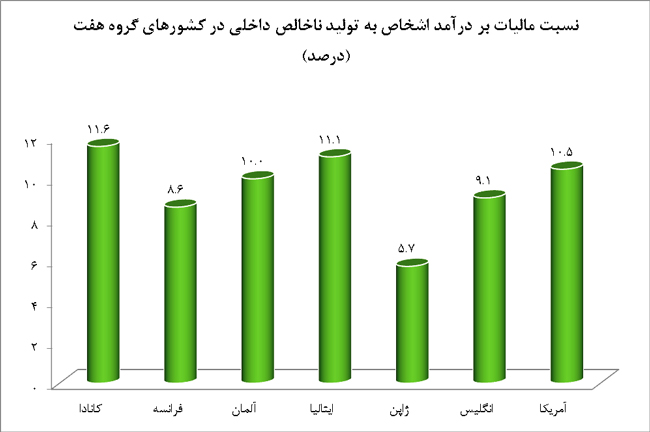

مالیات بر درآمد اشخاص همان مالیاتی است که بر درآمد خالص افراد –که همان درآمد ناخالص با کسر معافیتهای مالیاتی است- و عواید سرمایهای آنها وضع میشود. در اکثر کشورهای جهان ازجمله کشورهای گروه هفت، این نوع مالیات بهصورت تصاعدی تعیین میگردد و نقش مهمی در کاهش نابرابری اقتصادی دارد. نرخ مالیات بر درآمد اشخاص برای بالاترین سطح درآمدی در برخی کشورها حتی بالاتر از 60 درصد تعیین میشود. در آمریکا و کانادا این نوع مالیات بیشترین سهم را در تأمین درآمد مالیاتی دولت دارد.

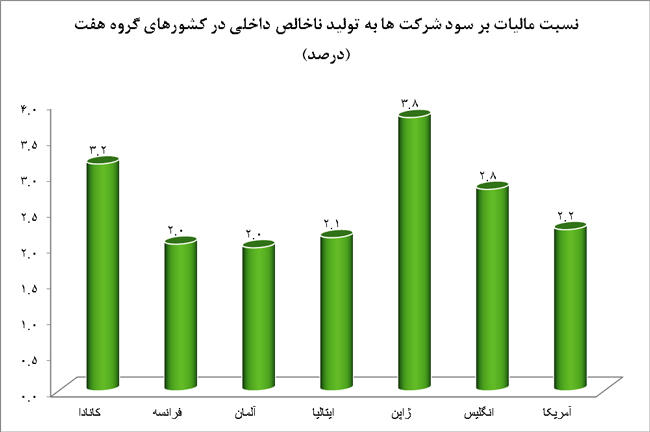

مالیات بر سود شرکتها مالیاتی است که بر سود خالص بنگاههای اقتصادی (سود ناخالص با کسر معافیتهای مالیاتی) و نیز عواید سرمایهای آنها اعمال میشود. بالا بودن نرخ مالیات بر سود شرکتها باعث کاهش انگیزه سرمایهگذاری میشود و به همین دلیل در کشورهای توسعهیافته دولتها تلاش میکنند تا سهم کمتری از درآمدهای مالیاتی خود را از طریق مالیات بر سود شرکتها تأمین کنند. چنانکه در نمودار مشاهده میشود، این نسبت برای کشورهای آمریکا، ایتالیا، آلمان و فرانسه تنها در حدود 2 درصد است.

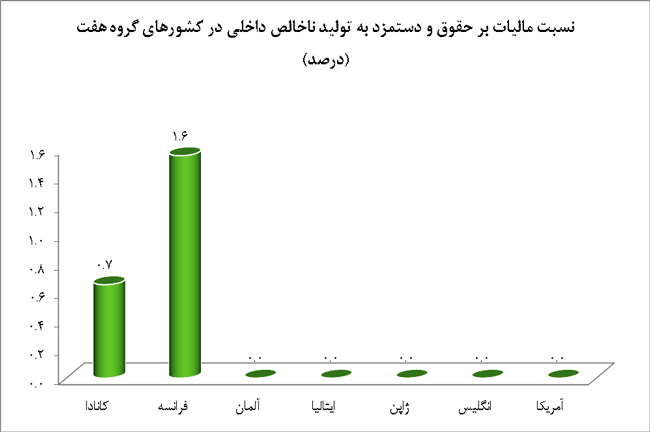

مالیات بر حقوق و دستمزد نوعی از مالیات است که بخشی از آن مستقیماً از دستمزد افراد کسر میشود و پرداخت بخشی دیگر بر عهده کارفرما است. در اغلب کشورهای توسعهیافته چنین مالیاتی از کارکنان و کارفرمایان اخذ نمیشود و افراد پس از پایان سال مالی اقدام به پر کردن اظهارنامه مالیاتی نموده و مالیات خود را پرداخت مینمایند. برای پنج کشور آمریکا، ایتالیا، ژاپن، آلمان و انگلیس این نوع مالیات اساساً موضوعیت ندارد و در دو کشور فرانسه و کانادا نیز رقم ناچیزی از درآمدهای مالیاتی دولت را تشکیل میدهد.

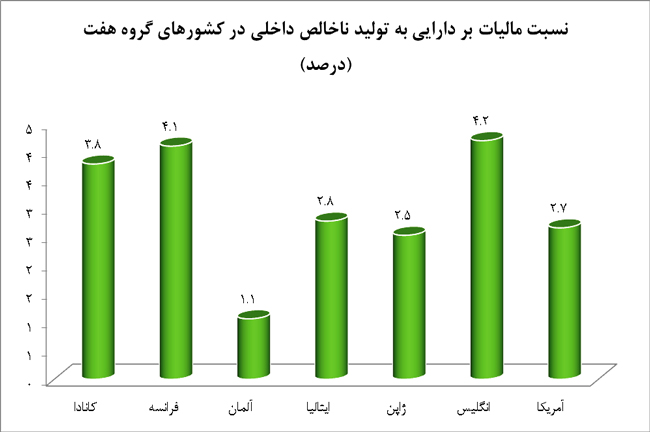

مالیات بر دارایی عبارت است از مالیاتی که بهصورت یکباره یا تجدیدشونده بابت استفاده، مالکیت یا انتقال مالکیت داراییها اخذ میشود. داراییهای غیرمنقول، ثروت خالص، معاملات مالی و سرمایهای و نیز تغییر مالکیت از طریق ارث یا بخشش اموال مشمول مالیات بر دارایی هستند. در اغلب کشورهای توسعهیافته این نوع مالیات جدی گرفته میشود. در انگلیس، آمریکا و کانادا بیش از 10 درصد از درآمدهای مالیاتی دولت را مالیات بر دارایی تشکیل میدهد که نسبت به سایر کشورها بهویژه کشورهای درحالتوسعه رقم قابلتوجهی به شمار میرود (مثلاً در سال 1395 این رقم برای ایران تقریباً 2.7 درصد از درآمد مالیاتی بدون احتساب سهم تأمین اجتماعی بوده و نسبت آن به تولید ناخالص داخلی تنها 0.2 درصد است).

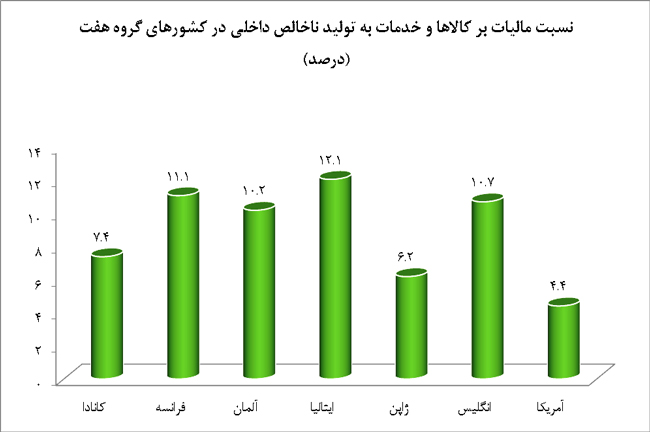

مالیات بر کالاها و خدمات، کلیه مالیاتهای وضعشده بر تولید، استخراج، فروش، انتقال، لیزینگ، اجاره و تحویل کالاها و ارائه خدمات را در بر میگیرد. مالیات بر ارزش افزود مهمترین بخش از مالیات بر کالاها و خدمات و مالیاتهای مانند مالیات تجمعی چندمرحلهای، مالیات بر عمدهفروشی یا خردهفروشی، مالیات بر واردات و صادرات کالاها و ... نیز در کنار آن جای میگیرند. این نوع مالیات را میتوان بهنوعی مالیات بر مصرف قلمداد کرد و به همین دلیل دولتها سعی میکنند برای جلوگیری از فشار مالیاتی به طبقات کمدرآمد، بر کالاهای اساسی (بهویژه مواد غذایی) مالیات کمتری وضع کنند یا حتی آنها را در شمول مالیات قرار ندهند. بااینوجود مالیات بر کالاها و خدمات به دلیل دامنه گستردهای که دارد، بخش مهمی از درآمدهای مالیاتی دولتها را تشکیل میدهد، بهطوریکه مثلاً در کشور انگلیس حدود یکسوم از درآمد مالیاتی دولت از این محل تأمین میشود.

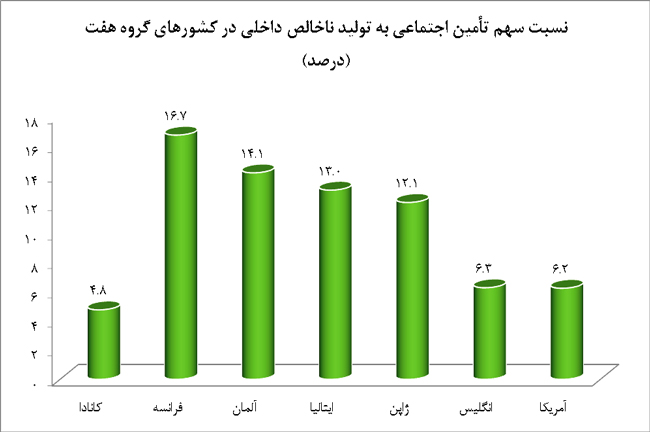

نوع دیگری از مالیات که البته تا حدی با سایر مالیاتهای تفاوت دارد، مالیاتی است که تحت عنوان سهم تأمین اجتماعی بهصورت اجباری از افراد دریافت میشود و مزایایی را در آینده برای پرداختکنندگان ایجاد میکند (برخلاف سایر مالیاتها که مصارف عمومی دارند). این نوع مالیات –که بخشی از آن میتواند بر عهده کارفرما باشد- معمولاً به سازمانهای خاص تحت کنترل دولت (ازجمله سازمانهای تأمین اجتماعی) پرداخت میشود و این سازمانها در قبال آن مزایایی از قبیل بیمه بیکاری، مستمری بازنشستگی، بیمه حوادث و بیماریها و ... را هرگاه که نیاز باشد در اختیار مشمولان قرار میدهند. سهم تأمین اجتماعی از کل مالیاتها و نسبت آن به تولید ناخالص داخلی در اغلب کشورهای منطقه یورو رقمی قابلتوجه است، بهطوریکه فرانسه، آلمان و ایتالیا بالاترین نسبت سهم تأمین اجتماعی به تولید ناخالص داخلی را در بین کشورهای گروه هفت دارند.