کمیسیون بازار پول و سرمایه اتاق ایران جدیدترین گزارش خود را منتشر کرد. «مقایسه تطبیقی صندوقهای ثروت ملی در ایران و کشورهای منتخب» عنوان گزارشی است که این کمیسیون منتشر کرده است.

در بخشی از این گزارش آمده است: یکی از معضلات کشورهای صادرکننده نفت، شوکهای مستمری است که در پی تغییرات قیمت نفت اقتصاد این کشورها را متأثر میکند. ازجمله ابزارهای سیاستی و قواعد مالی که میتواند از ورود این شوکها به اقتصاد داخلی جلوگیری نماید، ایجاد صندوق ثروت ملی است. داشتن صندوقهای با اهداف تثبیتی و پساندازی میتواند ضمن هموارسازی مصارف دولت، از نوسانات مخارج مصرفی دولت در دورههای افزایش و کاهش قیمت جلوگیری کند. همچنین سطح مناسبی از سرمایهگذاری داخلی را بهطور مستمر فراهم نماید. در این مطالعه تجربه کشورها در ایجاد صندوق و شیوه کارکرد و کانال ارتباطی آن به منابع درآمدی دولت موردبررسی قرارگرفته است. همچنین ارزیابی از دو تجربه ایران در ایجاد صندوقی با اهداف تثبیتی (حساب ذخیره ارزی) و صندوقی با اهداف پساندازی (صندوق توسعه ملی) صورت گرفته است.

با توجه به مطالعات پایهای که مبنای این گزارش قرارگرفته تحت شرایط عدم اطمینان، با استفاده از برنامهریزی پویا مدلی طراحی و کالیبره شده و از طریق آن سهم بهینه پسانداز، سرمایهگذاری و مصرف درآمدهای نفتی کشورمان استخراج شد. نتایج این مطالعه نشان میدهد با توجه به اینکه درآمد نفت با شوکهای دایمی بیشتری نسبت به شوکهای موقت مواجه است، لذا لازم است قواعد مالی مبتنی بر سیاستهای احتیاطی در مخارج جاری بکار گرفته شود و در دورههای رونق نفتی از گسترش اینگونه هزینههای جاری دولت بهشدت اجتناب نموده و با انباشت مناسبی از درآمدهای نفتی در صندوق توسعه ملی و حساب ذخیره ارزی آماده مقابله با شوکهای منفی دایمی شد. به این طریق میتوان روند یکنواختی برای مصارف دولت و همچنین روند مناسبی را برای سرمایهگذاری در طول دوره فراهم کرد.

همچنین در این گزارش آمده است: درآمدهای نفتی به دلایلی ازجمله نوسان قیمت نفت، تحریمهای اقتصادی، نوسان توان تولیدی از میادین نفتی ناپایدار، در حال نوسان هستند. اما بهواسطه همین درآمدهای ناپایدار، هزینههای جاری و سرمایهای دولت که عمدتاً ماهیت پایدار دارند، افزایش مییابند و مسئله اصلی دقیقاً از همینجا آغاز میشود. زیرا بهمحض کاهش درآمدهای ارزی، دولت با کسری بودجه روبهرو شده و ساختار وابسته تولید به خارج نیز با کمبود منابع ارزی برای واردات مواجه میشود، درواقع، چون بخش عمدهای از هزینههای دولت، هزینههای پایدار هستند که دولت ناگزیر از انجام آنهاست، دولت برای تأمین مالی آن هزینهها، به استقراض از بانک مرکزی و نظام بانکی، افزایش نرخ ارز، کاهش اعتبارات عمرانی، افزایش قیمت حاملهای انرژی و بالا بردن درآمدهای مالیاتی متوسل میشود.

شوکهای قیمت نفت خواه مثبت و یا منفی برای ایران نظیر دیگر صادرکنندگان نفتی مشکلاتی را پدید میآورد. ازیکطرف به دلیل وابستگی بودجه به درآمدهای نفتی شوکهای منفی قیمت نفت، مدیریت کلان مالی و اقتصادی را دچار اختلال میکند، در زمان کاهش درآمدهای نفتی هزینههای جاری دولت انعطافپذیری کمتری برای کاهش دارند و هزینههای عمرانی دولت بیشتر کاهش مییابد که دلیل آنهم چسبندگی بیشتر هزینههای جاری نسبت به هزینههای عمرانی است. منبع تأمین مخارج عمرانی کاملاً از درآمد نفت است ولی بخشی از مخارج جاری توسط درآمدهای مالیاتی تأمین میشود، اما چون درآمد مالیاتی تکافوی تأمین مخارج جاری را نمیکند، درآمدهای نفتی هم در جهت تأمین مخارج جاری مورداستفاده قرار میگیرند. از سوی دیگر در حالت بروز شوکهای مثبت قیمت نفت نیز اقتصاد کشور دچار تبعاتی نظیر بروز بیماری هلندی میشود.

نکته دیگر اینکه درآمدهای نفتی به دلایلی ازجمله نوسان قیمت نفت، تحریمهای اقتصادی، نوسان توان تولیدی از میادین نفتی ناپایدار، در حال نوسان هستند. اما بهواسطه همین درآمدهای ناپایدار، هزینههای جاری و سرمایهای دولت که عمدتاً ماهیت پایدار دارند، افزایش مییابند و مسئله اصلی دقیقاً از همینجا آغاز میشود. زیرا بهمحض کاهش درآمدهای ارزی، دولت با کسری بودجه روبهرو شده و ساختار وابسته تولید به خارج نیز با کمبود منابع ارزی برای واردات مواجه میشود، درواقع، چون بخش عمدهای از هزینههای دولت، هزینههای پایدار هستند که دولت ناگزیر از انجام آنهاست، دولت برای تأمین مالی آن هزینهها، به استقراض از بانک مرکزی و نظام بانکی، افزایش نرخ ارز، کاهش اعتبارات عمرانی، افزایش قیمت حاملهای انرژی و بالا بردن درآمدهای مالیاتی متوسل میشود.

شوکهای قیمت نفت خواه مثبت و یا منفی برای کشورمان نظیر دیگر صادرکنندگان نفتی مشکلاتی را پدید میآورد. ازیکطرف به دلیل وابستگی بودجه به درآمدهای نفتی شوکهای منفی قیمت نفت، مدیریت کلان مالی و اقتصادی را دچار اختلال میکند. در زمان کاهش درآمدهای نفتی هزینههای جاری دولت انعطافپذیری کمتری برای کاهش دارند و هزینههای عمرانی دولت بیشتر کاهش مییابد که دلیل آنهم چسبندگی بیشتر هزینههای جاری نسبت به هزینههای عمرانی است. منبع تأمین مخارج عمرانی کاملاً از درآمد نفت است ولی بخشی از مخارج جاری توسط درآمدهای مالیاتی تأمین میشود، اما چون درآمد مالیاتی تکافوی تأمین مخارج جاری را نمیکند، درآمدهای نفتی هم در جهت تأمین مخارج جاری مورداستفاده قرار میگیرند. از سوی دیگر در حالت بروز شوکهای مثبت قیمت نفت نیز اقتصاد کشور دچار تبعاتی نظیر بروز بیماری هلندی میشود.

اقدام مهم کدام است؟

اقدامات متفاوتی از سوی کشورهای صادرکننده نفت در واکنش به چالشهای ناشی از وابستگی به درآمدهای نفتی و عدم کارکرد بودجه بهعنوان ابزار ثبات بخشی به اقتصاد انجامشده است که عمدهترین آنها عبارتاند: تدوین سیاست مالی با استفاده از چارچوب میانمدت مخارج، استفاده از ابزارهای مالی احتیاطی، بودجهریزی بر مبنای قیمتهای محافظهکارانه نفت، تأسیس صندوقهای ثروت ملی (شامل صندوقهای تثبیتی و پساندازی) و معرفی قواعد مالی شفاف و روشن.

کارکرد صندوق ثروت ملی بهویژه در دورههای وقوع شوکهای دایمی (تغییرات در درآمد با ماندگاری طولانی که با اندازهگیری میل نهایی به مصرف سنجیده میشود) برجسته است. با توجه به ماندگاری بیشتر آثار شوکهای دایمی چه از نوع مثبت و یا منفی، در دورههای شوک مثبت (رونق نفتی) منابع مازاد در صندوق اندوخته میشود و در دورههای شوک منفی درآمد، با تزریق این منابع به اقتصاد کشور، روند یکنواختی برای مصارف دولت و سرمایهگذاری فراهم میشود. هدف از این مطالعه معرفی چگونگی استفاده از صندوقهای ثروت ملی کشورمان (شامل حساب ذخیره ارزی و صندوق توسعه ملی) بهعنوان ابزاری برای تدوین قواعد مالی بهینه است.

این گزارش با اهداف بررسی شیوههای مدیریت مؤثر درآمدهای نفتی از طریق تأسیس صندوقهای ثروت ملی در کشورهای مختلف تنظیمشده است در ابتدای گزارش به مبانی نفرین منابع و مطالعات تجربی اشارهشده و پس از آن روند و اهداف تشکیل صندوقهای ثروت ملی بیان میشود.

مبانی نفرین و مطالعات تجربی

درحالیکه برخی نظریات اقتصادی مانند «نظریه تحلیل شکاف دوگانه» و «نظریه تکانه بزرگ»، بر نقش مثبت وفور منابع طبیعی در فرایند تشکیل سرمایه و رشد اقتصادی تأکیددارند، سوابق تاریخی کشورهای نفتخیز نشان میدهد که وجود منابع عظیم نفت و گاز بهعنوان یک ثروت ملی، دستاورد بهتری درزمینهٔ رشد اقتصادی نسبت به کشورهای فاقد منابع حاصل ننموده است. به همین دلیل در چند دهه اخیر بخشی از ادبیات اقتصادی به رمزگشایی و تحلیل این وضعیت اختصاصیافته است که از آن با عنوان «نظریه نفرین منابع» یاد میشود.

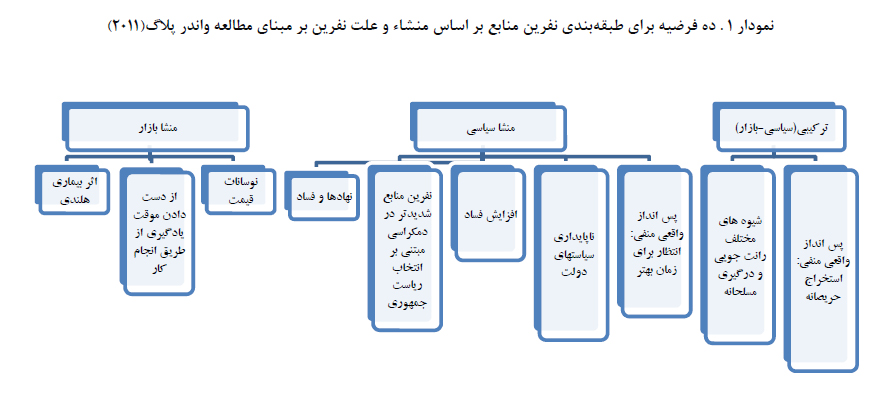

نفرین منابع به پارادوکسی اطلاق میشود که در آن کشورها باوجود برخورداری و فراوانی منابع طبیعی بهویژه منابع طبیعی تجدیدناپذیر، رشد اقتصادی پایینتر و دستاوردهای توسعهای ضعیفتری را نسبت به کشورهای با منابع طبیعی کمتر از خود نشان میدهند. مستندات گستردهای در رابطه با نفرین منابع در دست بوده و از آن بهعنوان یکی از واقعیتهای آشکارشده یاد میشود. مطالعات نظری و تجربی برای توصیف و شیوه اثرگذاری نفرین منابع، مکانیسمهای مختلفی را معرفی نمودهاند. درمجموع میتوان بر اساس منشاء و علت نفرین، عوامل را در سهطبقه با منشاء اقتصادی محض یا بازار، با منشاء اقتصاد سیاسی و با ترکیبی از دو حالت اخیر تقسیم کرد.

بهطوریکه در نمودار 1 مشاهده میشود یکی از عوامل که در دسته عوامل با منشاء سیاسی قرارگرفته، ناپایداری سیاستهای دولت در کشورهای صادرکننده نفت است. در مطالعات متعدد تجربی برخی از مصادیق ناپایداری در سیاستها و تبعات آن بررسیشده است. مطالعه نشان میدهد درآمدهای نفتی سبب تضعیف سیاستهای صحیح در کشورهای صادرکننده نفت شده و سیاستمداران ترجیح میدهند سیاستی را اتخاذ کنند که حاشیه امنتری برای آنها به همراه داشته باشد و بیشتر بر سر قدرت باشند. این امر باعث میشود که آنها در پروژههایی غیرضروری سرمایهگذاری کنند و برخی سیاستهای نامناسب را اتخاذ کنند. برای تأمین مالی این پروژهها تمام درآمدهای حاصل از منابع طبیعی را هزینه میکنند و درنهایت در تأمین مالی این پروژهها با مشکل مواجه میشوند. پروژههایی که در ادبیات اقتصادی تحت عنوان طرحهای فیل سفید نامگذاری شدهاند. از دیگر مصادیق برجسته ناپایداری در سیاستهای دولت، رفتار موافق چرخهای مخارج دولت در کشورهای درحالتوسعه و صادرکننده نفت است. برخی از صاحبنظران، دلیل موافق چرخهای بودن مخارج دولت را نظامهای سیاسی ناکارآمدی میدانند که عمده کشورهای درحالتوسعه را در برگرفته است.

رشد اقتصادی کشورهای نفتی در سالهای رونق نفتی، ریشه در مازادهای بودجه دولت و مازاد حسابجاری دارد. بهنحویکه در هنگام وقوع یک شوک مثبت نفتی، درآمدهای دولت افزایشیافته و سرمایهگذاریهای عمومی نیز افزایش مییابد و نقش مهمی در بالا بردن مخارج مصرفی داخلی و سرمایهگذاریهای بخش خصوصی نیز ایفا میکند. بهعبارتدیگر، سیاست مالی انبساطی در کشورهای نفتی، سازوکار اصلی تزریق درآمدهای نفتی به اقتصاد است، ازاینرو میزان استفاده از درآمدهای نفتی، یک تصمیم سیاست مالی است که میتواند بر اقتصاد داخلی ازجمله تورم و اشتغال اثرگذار باشد. بر اساس یافتههای آنان، منابع حاصل از نفت موجب بزرگ شدن اندازه دولت در این کشورها در بلندمدت و بیثباتی سیاستهای مالی در کوتاهمدت میشود. بنابراین آنان تدوین قواعد مالی برای جلوگیری از عوارض مذکور را ضروری میدانند. تأسیس صندوقهای تثبیتی و پساندازی ازجمله قواعد مالی و یکی از راهکارهای اصلی بسیاری از کشورهای صادرکننده نفت برای مدیریت درآمدهای نفتی است. در ادامه گزارش مروری بر روند تشکیل، انواع صندوقهای ثروت ملی و سازوکار ارتباطی آن به بودجه صورت میگیرد.

روند و اهداف تشکیل صندوقهای ثروت ملی

کشورهای دارنده منابع نفتی برای مقابله با تبعات شوکهای نفتی نیاز به اصلاح نظام مدیریت درآمدهای نفتی داشته و برای تحقق این موضوع، اقتصاددانان راهکارهای مختلفی را همچون استقلال بانک مرکزی، قاعدهمند کردن برداشتهای دولت در شرایط کسری بودجه و همچنین، تشکیل "صندوق ثروت ملی بهعنوان یکی از مهمترین اقدامات مطرح نمودهاند.

بر ایجاد این صندوقها بهعنوان ابزاری مفید در مقابله با نفرین منابع تأکید نمودهاند. برخی دیگر از مطالعات تجربی نشان دادهاند که تشکیل صندوق ثروت ملی، بهعنوان ابزار سیاستی مناسب جهت برونرفت از مشکلات ناشی از بیثباتی قیمت و نوسان درآمد حاصل از منابع طبیعی است. در ادامه بحث پیشینه تشکیل صندوقهای ثروت ملی، انواع آن و همچنین برخی سازوکارهای حاکم بر این صندوق موردبررسی قرار میگیرد.

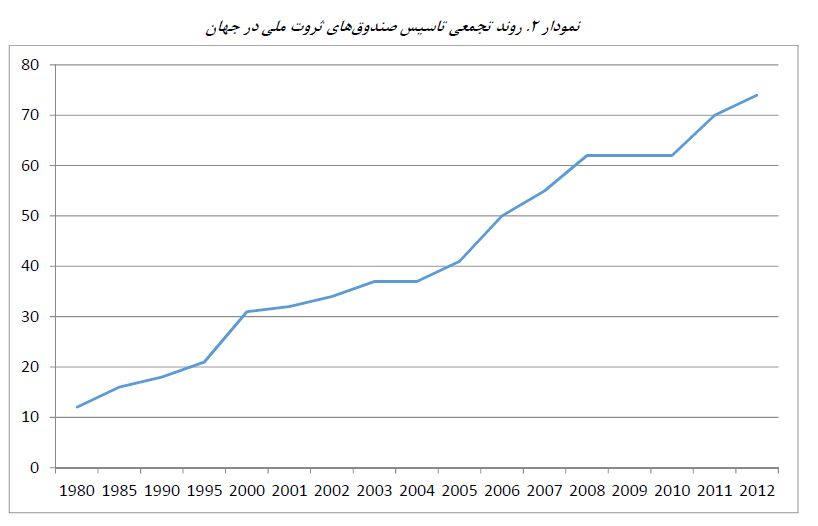

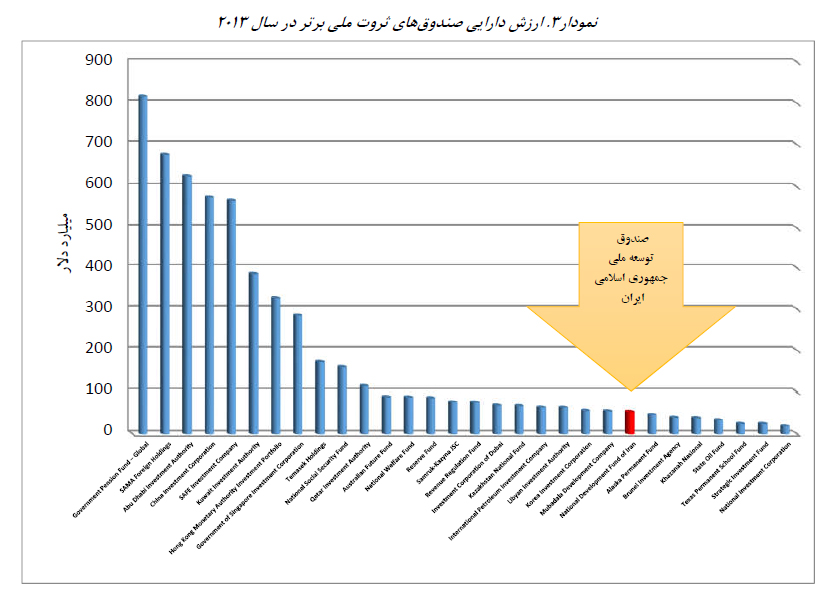

در حال حاضر در سطح جهان 74 صندوق ثروت ملی فعالیت میکنند. این صندوقها عمدتاً توسط دارندگان بزرگ منابع طبیعی ایجادشدهاند.

برخی از کشورهای جهان بیش از یک صندوق ثروت ملی ایجاد نمودهاند؛ بهگونهای که 74 صندوق موجود توسط 48 کشور ایجادشده است. بیشترین تعداد صندوقهای ثروت ملی مربوط به کشور آمریکا با هشت صندوق است که مربوط به هفت ایالت بوده (ایالت تگزاس دو صندوق دارد) و هفت مورد آن دارای منشاء نفت و گاز است. پس از آن در امارات متحده عربی هفت صندوق و در چین پنج صندوق وجود دارد، روسیه و قزاقستان نیز هرکدام سه صندوق دارند. کشورهای سنگاپور، شیلی، عربستان، استرالیا و عمان نیز هرکدام 2 صندوق ثروت ملی دارند.

انواع صندوقهای ثروت ملی

هدف این نوع صندوق، غالباً حفاظت از مصرف آیندگان و برقراری عدالت بین نسلی است. در این وضعیت، درصد مشخصی از درآمد یا هزینه به صندوق واریز میشود (مورد کویت). در این نوع صندوق، برداشت تنها از درآمدهای حاصل از موجودی داراییها مجاز است و بنابراین ارزش ثروت در طول زمان ثابت باقی میماند. در مورد صندوقهایی که بااحتیاط بیشتر مدیریت میشوند، ارزش سرانه ثابت نگهداشته میشود. این نوع صندوقها باهدف ایجاد ثروت برای نسلهای آینده ایجاد میشوند و بهاینترتیب درصدد آنند که ثروتی که در اختیار نسل امروز است و پایانپذیر نیز هست، تبدیل به ثروتی ماندگار برای نسلهای آینده شود. به همین ترتیب این سیستم دیگر ساختاری مشروط به بازار نخواهد داشت، بلکه مستقل از شرایط امروز، این میزان ذخیرهسازی را برای نسلهای آینده صورت میدهد. از آنجا که موجودی این صندوق متعلق به نسلهای آینده است، برداشت از این صندوقها مربوط به مواردی است که مربوط به کلیه نسلها باشد، مثل جنگ و یا زمانی که درآمد حاصل از

منابع طبیعی آن کشور تمامشده باشد. اما این نوع صندوق دارای مشکلاتی نیز هستند که برخی از آنها عبارتاند از:

-1 پیچیدگی عملیات (موضوعات مربوط به حجم صندوق و حمایت سیاسی)

-2 داراییهای صندوق میتوانند بهصورت نامعلوم رشد کنند که این مسئله برای کشورهای درحالتوسعه که نیازمندیهای مالی بسیاری دارند میتواند مشکلساز باشد.

این نوع صندوق، در جهت حمایت از فرآیند بودجهای و تضمین نمودن سطح حداقل هزینه تشکیل میشود. توسعه صندوقها در زمان رونقهای نفتی صورت میگیرد و برداشت از صندوق در زمان ضعف بازار انجام میگیرد. اگر قیمت واقعی زیر قیمت شاخص برای مدتزمان طولانی قرار گیرد، منابع صندوق میتوانند بهسرعت مورداستفاده قرار گیرند. صندوق تثبیت معایبی دارد که یکی از آنها ترجیح دادن منافع نسل حاضر بر آیندگان است و هیچ ضمانتی جهت پسانداز منابع برای نسلهای آینده وجود ندارد اما باید توجه داشت یک صندوق تثبیت اگر خوب ساماندهی شود سبب ایجاد یک اقتصاد پیشرو و افزایش سرمایه فیزیکی و اجتماعی برای نسلهای آینده میشود.

صندوقهای ثروت ملی در ایران

کشورمان نیز دو تجربه برای ایجاد صندوق ثروت ملی دارد، در نخستین تجربه با ایجاد حساب ذخیره ارزی، صندوقی با رویکرد تثبیتی را دنبال نمود. سپس با ایجاد صندوق توسعه ملی، صندوقی با رویکرد پساندازی را دنبال نموده است که در ادامه موردبررسی قرار میگیرد

دو صندوق مهم در ایران عبارتاند از: حساب ذخیره ارزی و صندوق توسعه ملی

جمعبندی و نتیجهگیری

با توجه به شوکهای که از ناحیه نوسانات قیمت نفت به اقتصاد کشورهای صادرکننده نفت وارد میشود و با علم به اینکه این شوکها اعم از مثبت و منفی آثاری بلندمدت داشته و لذا لازم است کشورهای مذکور آماده مقابله با شوکهای مذکور شوند بهگونهای که بتوانند در دورههای رونق منابع کافی در صندوق ذخیره نموده و در دوره شوک منفی این منابع را وارد اقتصاد نمایند تا سطح مصارف دولتی و روند سرمایهگذاری دچار نوسان شدید نشود.

الف- لزوم اتخاذ سیاستهای محتاطانه در هزینه نمودن درآمدهای نفتی؛

با توجه به اینکه درآمد نفت با شوکهای دایمی بیشتری نسبت به شوکهای موقت مواجهاند، لذا لازم است سیاستهای احتیاطی در مخارج جاری بکار گرفته شود و در دورههای رونق نفتی از گسترش اینگونه هزینههای جاری دولت بهشدت اجتناب نموده و با انباشت مناسبی از درآمدهای نفتی در صندوق توسعه ملی آماده مقابله با شوکهای منفی شد. اتخاذ چنین سیاستهایی شرایط باثباتی را برای فضای کلان اقتصادی فراهم میکند.

ب- طراحی سازوکار دقیق برای چگونگی ورود و خروج درآمدهای نفتی به صندوق توسعه ملی و حساب ذخیره ارزی و جلوگیری از مداخلات سیاسی در مصارف آن؛

همواره صندوقهای ثروت ملی کشورمان اعم از حساب ذخیره ارزی و صندوق توسعه ملی همواره با فشارهای سیاسی برای برداشت منابع و تعیین مصارفی خاص در بودجههای سنواتی مواجه بودهاند. برای رفع این معضل لازم است حساب ذخیره ارزی با نگاه صندوق تثبیتی فعال شود و در آن بخشی از درآمدهای نفتی واریز شود. بر این اساس در دورههای رونق نفتی منابع به این حساب واردشده و در دورههای شوک منفی منابع از حساب خارج میشود. مهمترین معیار برای ورود و خروج فراهم آورد نرخ یکنواخت مصارف دولت است. همچنین صندوق توسعه ملی نیز با نگاه صندوق پسانداز فعال باشد در این وضعیت بخشی از درآمدهای نفتی وارد صندوق شده و فقط سرمایه- گذاری از این منابع با اولویت سرمایهگذاری داخلی مجاز باشد. دولت حق دخالت در تعیین مصادیق مصرف از طریق بودجه سنواتی و دیگر قوانین و مصوبات را نداشته باشد. بههرحال باید توجه داشت تا وقتیکه این دو صندوق تثبیتی و پساندازی و یا یک صندوق با دو هدف یادشده

نداشته باشیم نمیتوان حدومرزی برای برداشتهای جاری مقامات اجرایی از منابع صندوق تعیین نمود.

ج- لزوم اهتمام دولت به ارتقای بهرهوری و بهبود فضای کسبوکار برای گسترش سرمایهگذاری داخلی منابع نفتی با بهبود فضای کلان اقتصادی کشور و ارتقای بهرهوری، میتوان ظرفیتهای جذب و سرمایهگذاری را گسترش داد.

بهاینترتیب نیاز به انباشت منابع در صندوق کاهشیافته و تبدیل منابع زیرزمینی نفت به سرمایههای روی زمینی تسریع خواهد شد، بهاینترتیب منافع نسل فعلی و آتی از درآمدهای نفتی تأمین خواهد شد ضمن آنکه آسیبپذیری اقتصاد نیز در برابر نوسانات قیمت جهانی نفت به حداقل خواهد رسید.

د- لزوم ایجاد روند یکنواخت سرمایهگذاری داخلی از محل صندوق توسعه ملی و ایجاد شرایط رقابتی در برخورداری بخش خصوصی از این منابع.

درحالیکه برخی کشورهای صادرکننده نفت درآمدهای نفتی نگهداری شده در صندوق ثروت ملی را در خارج از کشور سرمایهگذاری میکنند، در کشورمان برای رشد اقتصادی از یکسو نیاز به سرمایهگذاری در ایجاد زیرساختهای فیزیکی مناسب داشته و همچنین نیاز به سرمایهگذاری در برخی حوزه فعالیتهای اقتصادی مزیت دار ضروری بوده تا با ایجاد فرصتهای شغلی برای خیل عظیم جوانان تحصیلکرده بیکار، سبب ارتقای رفاه اجتماعی شود. با توجه به ناکارآمدی سرمایهگذاری بخش دولتی به مفهوم عام (شرکتهای دولتی، مؤسسات عمومی غیردولتی و...)

در چنین شرایط مناسب است منابع در سطح بهینه تعیینشده، در صندوق توسعه ملی ذخیرهشده و با ارائه تسهیلات به بخش خصوصی، سرمایهگذاری کافی (بهتدریج و متناسب با سرعت جذب) در اقتصاد صورت گیرد. شایانذکر است با اعطای تسهیلات برای سرمایهگذاری بخش خصوصی با بازگشت منابع بهصورت ارزی جریان مستمری از سرمایهگذاری در کشور شکلگرفته و نسل فعلی و نسل آتی در موهبت درآمدهای نفتی برخوردار خواهند شد.

متن کامل گزارش را در اینجا بخوانید.