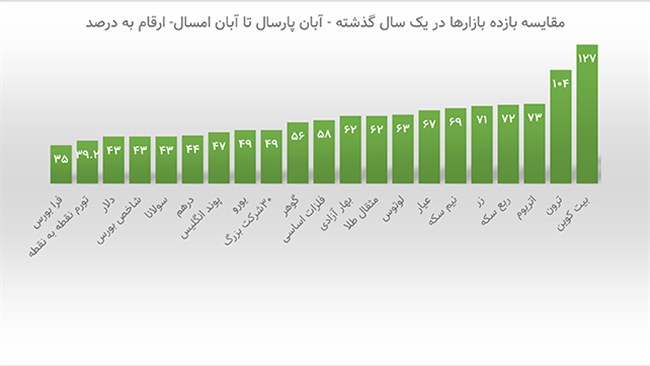

رشد هزینههای زندگی بسیاری را به فکر سرمایهگذاری در بازارهایی انداخته که ارزش آنها در بازارهای داخلی و جهانی بیشتر از میزان تورم در داخل و متناسب با ریسکهای اقتصادی رشد میکند؛ از جمله طلا و ارزهای دیجیتال. بررسی رشد نقطهای بازارها نشان میدهد که ارزش بیشتر آنها در ۱ سال اخیر از تورم نقطه به نقطه آبان ۱۴۰۲ فراتر رفته است.

افزایش هزینههای زندگی با گره خوردن به تورم حدود ۴۰ درصدی، موجب ریزش ارزش داراییهای نقدی و هجوم به بازارها شده است؛ بازارهایی که بتوانند نقدینگی را به سرمایههای ضد تورمی تبدیل کنند. از طرفی نرخ پایین سود بانکی که برای سپردههای ۱ساله به ۲۰.۵ درصد، برای سپردههای ۲ساله به ۲۱.۵ درصد و برای سپردههای ۳ساله به ۲۲.۵ درصد میرسد، رغبت سرمایهگذاری نقدی را از بین برده است. با اینکه تورم دو رقمی قدرت پسانداز خانوادهها را کاهش داده است اما همچنان تمایل زیادی برای سرمایهگذاری در بازارهای جایگزین وجود دارد.

از انتهای آبان سال ۱۴۰۱ تا انتهای آبان سال جاری که دو بازه زمانی مجزا محسوب میشوند، حدود ۳۹.۲ درصد تورم (تورم نطقه ای) در شاخص کل مصرف کننده به وجود آماده است؛ به این معنی که کالاها و خدمات مصرفی ۱۰ دهک درآمدی به طور متوسط ۳۹.۲ درصد در آبان ماه امسال نسبت به مدت مشابه در سال گذشته گرانتر شده است. در نتیجه در این بازه زمانی حدود ۴۰ درصد از قدرت خرید خانوار کمتر شده است. در چنین شرایطی طبیعی است که خانوادهها و افراد صاحب درآمدهای ثابت، به سراغ سرمایهگذاری در سکه و طلا، ارز، ارز دیجیتال، بورس و صندوقهای طلا بروند. پس لازم است که سود هر یک از این بازارها را با یکدیگر مقایسه کنیم تا دریابیم که در ۱ سال اخیر کدام بازارها سود بیشتری به سرمایه گذاران خود برگردانده اند.

سوددهی طلا و سکه

بازار طلا و سکه در یک سال اخیر تحت تاثیر رشد قیمت هر اُنس طلا بوده اند. هر انس طلا در این مدت ۲۴۸ دلار رشد داشته و بیش از ۲ هزار دلار رسیده است. در نتیجه افرادی که سکه و طلا را برای تبدیل کردن دارایی نقدی خود انتخاب کرده اند، توانستهاند سود مناسبی صید کنند. در این مدت، هر مثقال طلا ۶۲ درصد سود به جا گذاشته است. رشد سکه اما فراتر از طلا رفته است؛ چرا که در آن حباب وجود دارد. به طور معمول، به دلیل محبوبیت زیاد ربع سکه برای سرمایه گذاری، حباب آن بیشتر از سایر سکوک است. در بازه زمانی یاد شده، ربع سکه ۷۲ درصد سود داشته است. پس از ربع، نیم سکه ۶۹ و سکه بهار آزادی ۶۲ درصد انتفاع برای سرمایه گذاران خود ایجاد کرده اند.

جهش ارزهای فیات و دیجیتال

قیمت ارز هم در ۱ سال اخیر به شدت نوسانی بود. سرمایه گذارانی که به توصیههای مسئولان در مورد زیان ده بودن بازار ارز، گوش ندادند، توانستند سودی بیشتری از بازار سکه و طلا به جیب بزنند. در این مدت، یورو بازده بالاتری داشت: ۴۹ درصد.

در کنار یورو، پوند هم بازده مناسبی داشت؛ یعنی حدود ۴۷ درصد. بازده درهم امارات و دلار آمریکا هم به ترتیب ۴۴ و ۴۳ درصد بود. با وجود اینکه بازار ارزهای کاغذی (فیات) به اندازه سکه و طلا دلچسب نبود اما بازار رمزارزها در همین ۱ سال سرمایه گذارانش را سربلند کرد تا بتوانند به سرمایه گذاران دارایی سنتی مثل سکه و ارز پُز دهند.

بیت کوین به عنوان پادشاه بازار رمزارزها ۱۲۷ درصد بازده داشت. ارز ترون ۱۰۴ درصد سود داد و بازده اتریوم هم به فراتر از ربع سکه رسید: ۷۳ درصد. ارز دیجیتال سولانا هم بازدهی مانند دلار داشت؛ یعنی ۴۳ درصد.

بازدهی بالاتر از تورم بازار سرمایه

به گفته کارشناسان بازار سرمایه، رشد این بازار هنوز از بازار سکه و ارز عقبتر است. در نتیجه آنها انتظار دارند که در آینده، بازار سهام خود را به بازارهایی که از آنها عقب مانده است، برساند. اما در یک سال اخیر، این بازار هم توانسته که رشدی بالاتر از تورم موجود را از خود بازتاب دهد. در این مدت شاخص کل ۴۳ درصد رشد کرده است. رشد شاخص ۳۰ شرکت بزرگ از این هم فراتر رفت و به ۴۹ درصد رسید. اما هستند شاخصهای دیگری که بازدهی بالاتر از ۳۰ شرکت و شاخص کل داشتند. شاخص فلزات اساسی در این مدت ۵۸ درصد جهش کرده است؛ گرچه رشد بازار سرمایه، به طلا و سکه نمیرسد.

بازدهی خوب صندوقهای طلا

اگر سرمایهگذاری غیرمستقیم در طلا را هم انتخاب میکردید، بازده صندوقهای طلا که واحدهای خود را در بورس عرضه میکننند، گزینه خوبی برای حفظ و رشد ارزش داراییهای نقدی محسوب میشد. در یک سال اخیر، صندوق زر با ۷۱ درصد سود، بالاتر از صندوقهای دیگر بازده داشت. صندوق عیار ۶۷ درصد، صندوق لوتوس ۶۳ درصد و صندوق گوهر ۵۶ درصد سودآوری داشتند. این میزان بازده صندوقها طلا تفاوت چندانی با سرمایهگذاری در طلا و سکه نداشت و به هر شکل سودی بالاتر از متوسط سایر داراییها به صاحبانشان برگرداند.